Jeśli przygotowujesz się do sprzedaży firmy, jedną z najważniejszych decyzji, jakie należy podjąć, jest wybór doradcy ds. fuzji i przejęć oraz upewnienie się, że twoje interesy są zbieżne z jego interesami. Należy to dokładnie rozważyć, niezależnie od tego, czy zamierzasz współpracować z butikową firmą zajmującą się fuzjami i przejęciami, czy też z działem fuzji i przejęć banku inwestycyjnego.

Jednym z głównych czynników, które należy wziąć pod uwagę na tym etapie, jest wysokość i struktura opłat za doradztwo w zakresie fuzji i przejęć. Będą one miały znaczący wpływ na to, ile pieniędzy otrzymasz po transakcji.

Dobre zrozumienie tych opłat i sposobu ich działania może pomóc w podejmowaniu bardziej świadomych decyzji biznesowych poprzez ocenę całkowitego kosztu transakcji i potencjalnego zwrotu z inwestycji.

W tym artykule omawiamy różne rodzaje opłat zwykle pobieranych przez doradców ds. fuzji i przejęć oraz banki inwestycyjne, inne opłaty i koszty, które mogą pojawić się podczas transakcji fuzji i przejęć, a także sposoby zapewnienia najlepszego wyniku przy sprzedaży firmy.

Wprowadzenie do opłat za doradztwo w zakresie fuzji i przejęć oraz bankowości inwestycyjnej

Zanim zagłębimy się w typowe opłaty pobierane przez doradców ds. fuzji i przejęć oraz banki inwestycyjne, warto zrozumieć, jakie usługi świadczą oni w zakresie doradztwa przy sprzedaży przedsiębiorstw (doradztwa M&A).

- Prace wstępne: Obejmuje to przygotowanie materiałów promocyjnych wymaganych do zaprezentowania firmy potencjalnym nabywcom. Firmy doradcze w zakresie fuzji i przejęć oraz banki inwestycyjne mogą zaoszczędzić sporo czasu i energii, wybierając odpowiednie dane do zaprezentowania potencjalnym nabywcom.

- Matchmaking: An doradcy M&A lub bankier inwestycyjny zazwyczaj wykorzystuje swoją rozległą sieć kontaktów, aby dopasować odpowiednich kupujących i sprzedających. Doradcy dobrze rozumieją potrzeby kupujących i wiedzą, jak zaprezentować firmę, aby skłonić ich do zapłacenia najwyższej ceny.

- Due diligence: Po wybraniu nabywcy doradcy pomagają w przeprowadzeniu badania due diligence, aby zapewnić zebranie, analizę i prezentację właściwych danych w odpowiednim formacie.

- Negocjacje: Aby zapewnić, że warunki transakcji są korzystne dla ich klientów, doradcy ds. fuzji i przejęć wezmą udział w procesie negocjacji. Pomaga to zarządzać i minimalizować wszelkie potencjalne problemy, które mogą wystąpić w trakcie transakcji.

- Zamknięcie: Wreszcie, doradcy pomogą sporządzić umowę kupna-sprzedaży oraz będą zarządzać podpisaniem i zamknięciem transakcji.

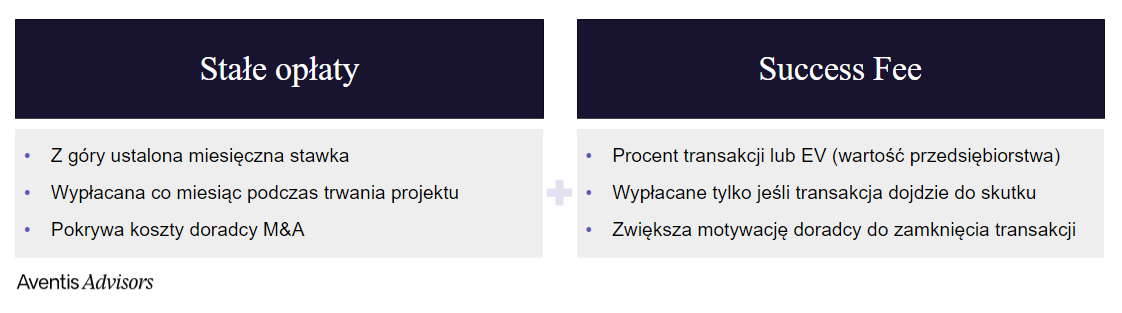

Istnieją dwa rodzaje opłat zwykle pobieranych przez doradców ds. fuzji i przejęć za świadczone przez nich usługi: opłaty za utrzymanie i opłaty za sukces.

- Retainer to zryczałtowana opłata uiszczana z góry, niezależnie od tego, czy transakcja zakończy się sukcesem.

- Opłaty za sukces są wypłacane tylko wtedy, gdy transakcja zostanie pomyślnie zakończona. Mają one wiele odmian i są zazwyczaj uzgadniane jako procent ostatecznej ceny sprzedaży.

Retainer jako część wynagrodzenia doradcy M&A

Wielu doradców ds. fuzji i przejęć pobiera retainery.

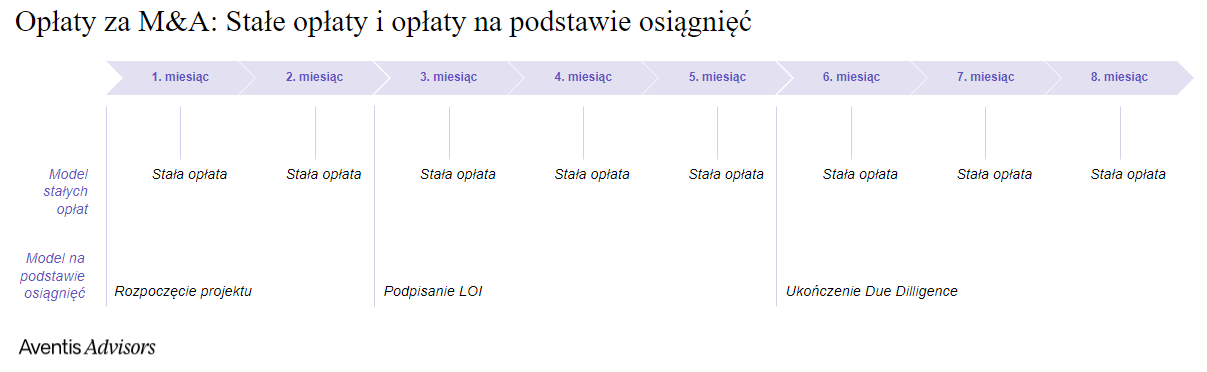

Jest to stała opłata z góry, zazwyczaj bezzwrotna i zwykle płatna co miesiąc przez uzgodnioną liczbę miesięcy. Liczba miesięcy jest często ograniczona do 6-12 miesięcy, aby uniknąć płacenia w nieskończoność, jeśli transakcja trwa dłużej niż przewidywano.

Jak działają retainery?

Retainer zawsze podlega negocjacjom między stronami i może różnić się w zależności od kilku czynników.

Najczęstsze czynniki wpływające obejmują:

- Wielkość i złożoność transakcji

- Poziom konkurencji między doradcami w celu zdobycia danego mandatu

- Doświadczenie, reputacja, sieć kontaktów itp. firmy (np. duży bank inwestycyjny może być droższy).

Dlaczego warto płacić retainer?

Retainer jest istotną częścią transakcji fuzji i przejęć i mogą pomóc zapewnić, że obie strony są zaangażowane w sfinalizowanie transakcji. Istnieje wiele powodów, dla których opłaty retainer są korzystne w transakcjach fuzji i przejęć.

- Pozwalają one doradcom przydzielić niezbędne zasoby wymagane do prawidłowego zarządzania projektem.

- Zapewniają one doradcom bezpieczeństwo finansowe na wypadek nieoczekiwanego opóźnienia lub anulowania transakcji.

- Pokazują one doradcom, że kupujący/sprzedający poważnie traktuje swoje zamiary.

Odpowiedni retainer to kwota, która utrzymuje zaangażowanie bankiera inwestycyjnego, ale także motywuje go do zamknięcia transakcji i zarobienia success fee.

Od czasu do czasu można znaleźć doradców ds. fuzji i przejęć, którzy nie pobierają opłat stałych. Dla właściciela firmy może się to wydawać atrakcyjne, jednak należy pamiętać, że opłaty za utrzymanie istnieją po to, aby doradcy byli zaangażowani i oddani sprawie. Jeśli chcesz, aby Twój doradca lub bankier inwestycyjny świadczył przyzwoite usługi, powinieneś spodziewać się pewnych wydatków z góry.

Ostatecznie, retainery są korzystne dla obu stron, ponieważ pokazują, że obie strony są zaangażowane we współpracę.

“Milestone fees” jako substytut retainerów

Niektóre banki inwestycyjne mogą zaoferować zastąpienie retainerów opłatami typu “Milestone fee”.

Opłaty za kamienie milowe to płatności dokonywane w określonych punktach procesu sprzedaży. Na przykład, opłata za kamień milowy może zostać uiszczona po podpisaniu listu intencyjnego, zakończeniu badania due diligence lub dostarczeniu projektu umowy kupna.

Opłaty te mogą pomóc zmotywować zespół doradców do dostosowania się do celów klienta. Mogą również nadać strukturę projektowi, zapewniając wymierne postępy i weryfikowalne wyniki.

Przed wyrażeniem zgody na opłaty za kamienie milowe należy jednak dokładnie rozważyć odpowiednią strukturę opłat. Upewnij się, że rozumiesz, jakie rezultaty są oczekiwane w każdym z kamieni milowych i że opłata jest współmierna do wartości tych rezultatów. W przeciwnym razie może się okazać, że płacisz za coś, co nie zapewnia dużej wartości dla twojego projektu fuzji i przejęć.

Success fee

Opłaty za sukces są głównym wynagrodzeniem doradców ds. fuzji i przejęć i zazwyczaj stanowią większość ich dochodów. Pomagają one zmotywować doradców do ciężkiej pracy w celu sfinalizowania transakcji, a nie do zadowolenia się jedynie opłatą za utrzymanie.

Jak działają opłaty za sukces?

Opłata za sukces jest zwykle procentem całkowitej wartości transakcji lub wartości przedsiębiorstwa i jest wypłacana tylko wtedy, gdy transakcja zostanie sfinalizowana. Pomaga to zapewnić, że doradcy są zgodni z interesami sprzedającego i pracują nad zamknięciem transakcji po możliwie najwyższej cenie.

Projekty fuzji i przejęć mogą być bardzo złożone i często wiążą się z dużym ryzykiem finansowym dla firmy doradczej. Jeśli transakcja nie dojdzie do skutku, firma nie otrzyma żadnego wynagrodzenia za swoją pracę. Z tego powodu firmy zajmujące się fuzjami i przejęciami zazwyczaj podejmują się tylko transakcji, które ich zdaniem mają duże szanse powodzenia lub oferują bardzo wysokie opłaty po ich zamknięciu.

W niektórych przypadkach firma doradcza w zakresie fuzji i przejęć lub bank inwestycyjny może odliczyć swoją opłatę za utrzymanie od prowizji za sukces. Zwróć na to uwagę podczas negocjowania struktury opłat, ponieważ może to znacząco wpłynąć na to, ile ostatecznie zapłacisz swojemu doradcy.

Struktura success fee

Struktury opłat za sukces różnią się między sobą, a wybór odpowiedniej struktury dla danego zlecenia należy do zaangażowanych stron. Jeśli zostanie to zrobione dobrze, opłata za sukces oferuje sytuację, w której wszyscy wygrywają, ponieważ opłata doradcy ostatecznie zwróci się wraz ze wzrostem wartości przedsiębiorstwa.

Poniżej znajduje się kilka przykładów typowych struktur opłat za sukces.

Stawka procentowa

W przypadku zryczałtowanej umowy procentowej opłata za sukces jest stałym procentem wartości transakcji docelowej. Chociaż zachęca to doradcę do dążenia do wyższej ceny sprzedaży, zachęta ta może być dość marginalna. Niektórzy uważają, że zryczałtowany procent nie jest wystarczająco atrakcyjny dla doradców, aby "pójść o krok dalej" w maksymalizacji wartości transakcji.

Jeśli wynegocjowanie najwyższej ceny nie jest głównym celem sprzedającego lub w przypadkach, w których może być trudno zebrać konkurencyjne oferty, dobrym rozwiązaniem mogą być płaskie stawki procentowe.

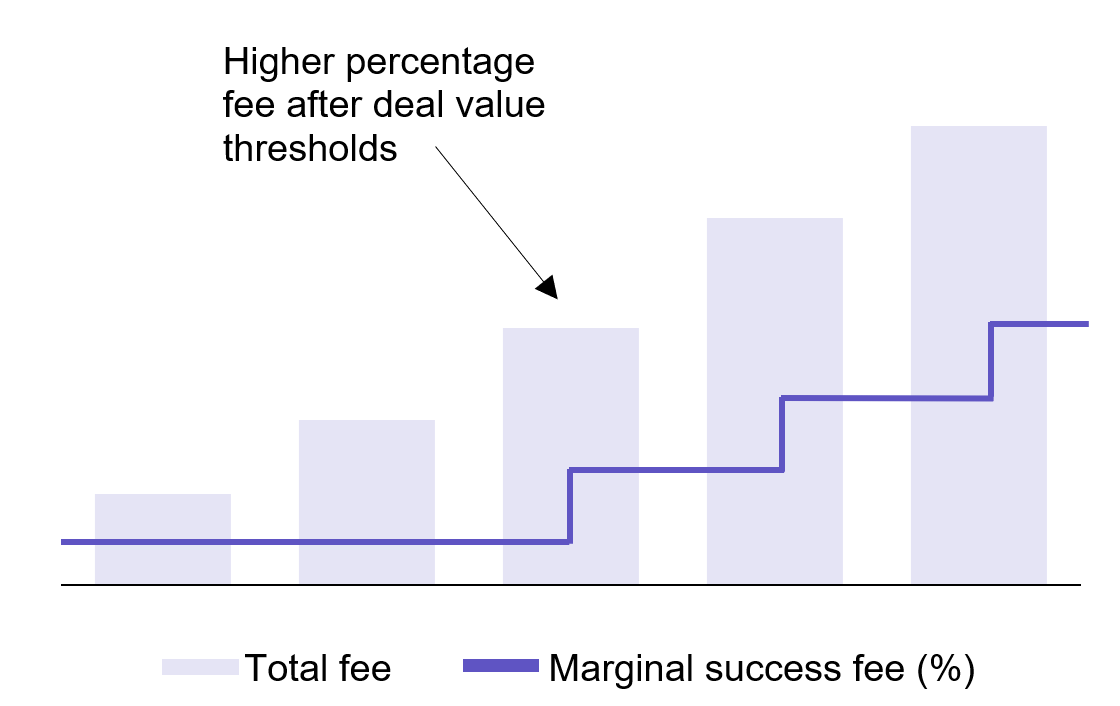

Skala procentowa

Rosnąca skala procentowa jest powszechnym rozszerzeniem zryczałtowanej opłaty procentowej. W tej sytuacji różne wartości procentowe są stosowane do kolejnych części ostatecznej ceny sprzedaży.

Poniższy przykład ma charakter poglądowy.

Skalowana procentowo struktura prowizji za sukces stanowi największą zachętę dla firm doradczych w zakresie fuzji i przejęć lub banków inwestycyjnych do ciężkiej pracy i osiągnięcia jak najwyższej wartości transakcji. Należy jednak dokładnie rozważyć progi, aby zapewnić, że ostateczna opłata za sukces jest zgodna ze świadczoną usługą.

Taka struktura opłat jest bardziej powszechna, gdy doradca ds. fuzji i przejęć lub bankier inwestycyjny musi znaleźć wielu potencjalnych nabywców. Wynika to z faktu, że takie sytuacje zazwyczaj wymagają dodatkowego czasu i wysiłku, aby korzystnie pozycjonować i sprzedawać firmę.

Opłata stała

W ramach struktury stałej opłaty doradca zgadza się otrzymać stałą kwotę, jeśli transakcja zostanie sfinalizowana. Tego rodzaju umowa nie motywuje doradcy do pracy nad maksymalizacją wartości transakcji.

Stała opłata sprawdza się dobrze w przypadkach, gdy kupujący i sprzedający zostali już zidentyfikowani, a doradca jest potrzebny jedynie do pomocy w badaniu due diligence i negocjacjach.

Stała opłata + premia

Jest to rozszerzenie stałej opłaty, która oferuje dodatkową premię dla doradców, jeśli cena sprzedaży przekroczy określony próg.

W porównaniu ze skalowaną procentową opłatą za sukces, ta struktura opłat stanowi mniejszą zachętę dla doradców ds. fuzji i przejęć do pracy nad osiągnięciem najwyższej ceny sprzedaży. Podobnie jak w przypadku opłaty stałej, umowa ta jest zwykle stosowana, gdy kupujący i sprzedający zostali już zidentyfikowani.

Opłata minimalna

W tej strukturze opłat minimalna opłata za sukces zostanie wypłacona niezależnie od wyniku transakcji. Jeśli transakcja upadnie lub zostanie zamknięta przy znacznie niższej niż oczekiwano wycenie, doradca ds. fuzji i przejęć otrzyma minimalną kwotę. Jednak w przypadku pomyślnego zamknięcia transakcji, doradca otrzyma wyższą opłatę procentową.

Ustalenie minimalnej opłaty zapewnia ochronę firmie doradczej w zakresie fuzji i przejęć lub bankowi inwestycyjnemu, jednocześnie zmuszając ich do pozostania zaangażowanymi w sfinalizowanie transakcji o najwyższej możliwej wartości.

Pozostałe opłaty za fuzje i przejęcia

Breakup fee

W transakcjach fuzji i przejęć opłata za zerwanie jest wypłacana przez sprzedającego, jeśli zdecyduje się on wycofać z transakcji. Stanowi to rekompensatę dla doradców ds. fuzji i przejęć za czas i zasoby włożone w transakcję. Nie wszyscy bankierzy inwestycyjni będą korzystać z opłat za zerwanie umowy.

Opłaty na rzecz innych specjalistów

Oprócz opłat za fuzje i przejęcia, mogą być również ponoszone inne opłaty od innych firm świadczących profesjonalne usługi. Obejmują one opłaty prawne i księgowe. Ważne jest, aby być świadomym tych innych opłat z wyprzedzeniem, ponieważ mogą się one szybko sumować.

W przeciwieństwie do opłat za sukces doradcy ds. fuzji i przejęć, te dodatkowe opłaty rzadko są warunkowe. Prawnicy zazwyczaj pobierają opłaty za godzinę, z limitem. Doradcy podatkowi i księgowi mogą pobierać opłaty za godzinę lub ustalać stałą cenę.

Całkowite opłaty uiszczane podczas transakcji fuzji i przejęć będą się różnić w zależności od wielkości i złożoności transakcji, dlatego ważne jest, aby wcześniej uzyskać szacunki od doradców i konsultantów.

Inne potencjalne koszty w transakcji M&A

Niektóre koszty poniesione w trakcie transakcji fuzji i przejęć mogą wymagać zwrotu od klienta na rzecz firmy doradczej w zakresie fuzji i przejęć lub banku inwestycyjnego. Mogą one obejmować koszty podróży, zakwaterowania, posiłków i technologii.

Koszty te są zazwyczaj niewielkie i maleją wraz ze wzrostem popularności wirtualnych spotkań.

Zaangażowanie bankiera inwestycyjnego

Rzeczy, które należy wziąć pod uwagę przy angażowaniu doradcy ds. fuzji i przejęć, obejmują jego doświadczenie, wskaźnik sukcesu, opłaty i motywację do zamknięcia transakcji. Ostatecznie chcesz wybrać doradcę, który najprawdopodobniej zapewni Ci najlepszy wynik.

Zatrudniając bankiera inwestycyjnego możesz być skłonny do negocjowania jak najniższych opłat. Jednak z różnych powodów może to nie leżeć w twoim najlepszym interesie. Zamiast tego należy skupić się na stworzeniu sytuacji korzystnej dla obu stron.

Poszukiwanie doradców z niszową wiedzą specjalistyczną lub silnymi relacjami z potencjalnymi nabywcami może pomóc w szybszej sprzedaży firmy po wyższej cenie. Ponieważ prowizje za sukces są zwykle procentem ceny sprzedaży, nadal będziesz na plusie, nawet jeśli płacisz wyższą strukturę opłat.

Struktury opłat doradców ds. fuzji i przejęć mogą wydawać się skomplikowane, ale zrozumienie podstaw może pomóc w uzyskaniu najlepszego możliwego wyniku dla Twojej firmy. Dostosowując swoje interesy do interesów doradcy, możesz zapewnić płynny i udany proces sprzedaży.

Jeśli planujesz sprzedaż firmy, masz pytania dotyczące opłat za usługi doradcze w zakresie fuzji i przejęć lub chcesz dowiedzieć się więcej o tym, jak możemy pomóc Ci w sprzedaży firmy, skontaktować się z naszym zespołem. Chętnie odpowiemy na wszelkie pytania.

Te dodatkowe zasoby mogą być również pomocne, jeśli jesteś rozważasz sprzedaż swojej firmy lub chcesz wiedzieć, jak najlepiej przygotować swoją firmę do sprzedaży.

Dowiedz się, jak Aventis pomaga w skutecznej sprzedaży firmy

Struktury opłat dla doradców fuzji i przejęć mogą wydawać się skomplikowane, ale zrozumienie podstaw pomoże Ci upewnić się, że uzyskasz najlepszy możliwy rezultat dla swojej firmy.

Jeśli planujesz sprzedaż firmy, masz pytania dotyczące opłat za usługi doradcze w zakresie fuzji i przejęć lub chcesz dowiedzieć się więcej o tym, jak możemy pomóc Ci w sprzedaży firmy, skontaktować się z nami. Chętnie odpowiemy na każde z Twoich pytań.