Kiedy myślimy o fuzjach i przejęciach, najczęściej myślimy o mniejszej spółce przejmowanej przez większą lub o dwóch konkurentach łączących swoje firmy w celu maksymalizacji wartości dla akcjonariuszy. Należy jednak pamiętać, że fuzje i przejęcia to nie tylko to. Transakcje fuzji i przejęć wymagają kreatywności w strukturach transakcji, umiejętności negocjacyjnych i, dość często, zarobków!

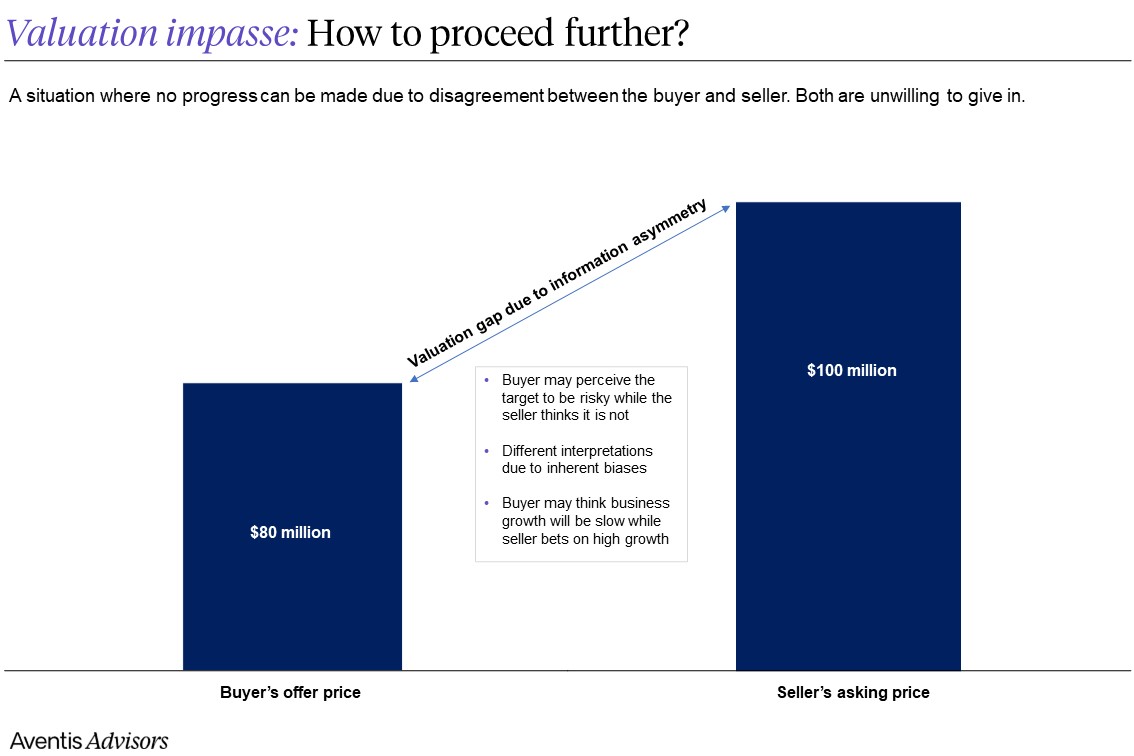

Wyobraźmy sobie taką sytuację: Jesteś sprzedawcą, który chce wyjść ze swojej firmy. Podczas gdy szacujesz wartość swojej firmy na $100 milionów, potencjalny nabywca jest skłonny zapłacić Ci co najwyżej $80 milionów. Jest to częste wyzwanie, przed którym stają firmy rozważające sprzedaż. Pojawia się teraz pytanie: Jak przekonać kupca do zaoferowania wyższej ceny za firmę?

Wtedy właśnie do gry wkraczają earnouty! Umowa earn-out to sekretny sos, który łączy kupujących i sprzedających w takiej sytuacji, aby stworzyć korzystną transakcję fuzji i przejęć.

W tym kompleksowym przewodniku omówimy wszystko, co musisz wiedzieć o earnoutach w Transakcje fuzji i przejęć - podstawową koncepcję wypłat earnout, dlaczego są one stosowane, kluczowe elementy umów earnout, ich zalety i wady oraz przezwyciężanie sporów, które powstają w związku z wypłatami earnout.

Zanurzmy się.

Spis treścis

- Czym jest earnout w fuzjach i przejęciach?

- Dlaczego stosuje się earnouty?

- Jak działa earnout?

- Zalety earnoutów

- Wady earnoutów

- Kluczowe elementy umowy earnout

- Jak opracować strategię earnout korzystną dla obu stron?

- Wskazówki dotyczące wykorzystania earnoutów w transakcjach fuzji i przejęć

Podsumowanie

- Earnout to kreatywny mechanizm stosowany w transakcjach fuzji i przejęć, w którym kupujący płaci sprzedającemu dodatkowe pieniądze, jeśli zostaną osiągnięte pewne z góry określone cele wzrostu, zapewniając wyrównanie i ograniczenie ryzyka dla zaangażowanych stron.

- Płatności typu earnout w ramach transakcji stanowią dodatkową zachętę dla sprzedających do maksymalizacji wartości biznesowej i osiągnięcia celów po przejęciu.

- Chociaż earnouty są świetne i mają wiele zalet, są one również jedną z najczęstszych przyczyn sporów w transakcjach fuzji i przejęć, ponieważ sprzedający i kupujący mają różne interpretacje osiągnięcia docelowych wskaźników.

Czym jest Earnout w fuzjach i przejęciach?

Umowa earnout to umowa pomiędzy kupującym a sprzedającym, na mocy której kupujący zgadza się wypłacić sprzedającemu dodatkowe wynagrodzenie, jeśli zostaną osiągnięte określone z góry cele. Cele te są związane z przyszłym rozwojem firmy.

Być może zastanawiasz się, po co używać earnoutów w transakcjach. Oto dlaczego!

Dlaczego stosuje się Earnouts?

Powszechnie uważa się, że między kupującym a sprzedającym istnieje asymetria informacji. Jeśli jesteś sprzedającym, będziesz miał więcej informacji o firmie niż kupujący. Z tego powodu możesz być pewien, że Twoja firma będzie dobrze sobie radzić w przyszłości i powinna zostać wyceniona na, powiedzmy, $100 milionów.

Jednak kupujący prawdopodobnie sceptycznie podchodzi do Twoich prognoz wzrostu i nie wierzy, że firma poradzi sobie tak dobrze, jak sobie wyobrażasz. W związku z tym kupujący uważa, że firma jest warta tylko $80 milionów.

W takich sytuacjach typowym i najskuteczniejszym rozwiązaniem jest skorzystanie z płatności typu earnout. Jest to sprytny sposób, aby obie strony doszły do porozumienia, upewniając się, że kupujący nie przepłaca, jednocześnie naciskając na sprzedającego, aby nadal ciężko pracował, aby osiągnąć cele wzrostu biznesu, nawet po sprzedaż firmy.

Jak działa Earnout?

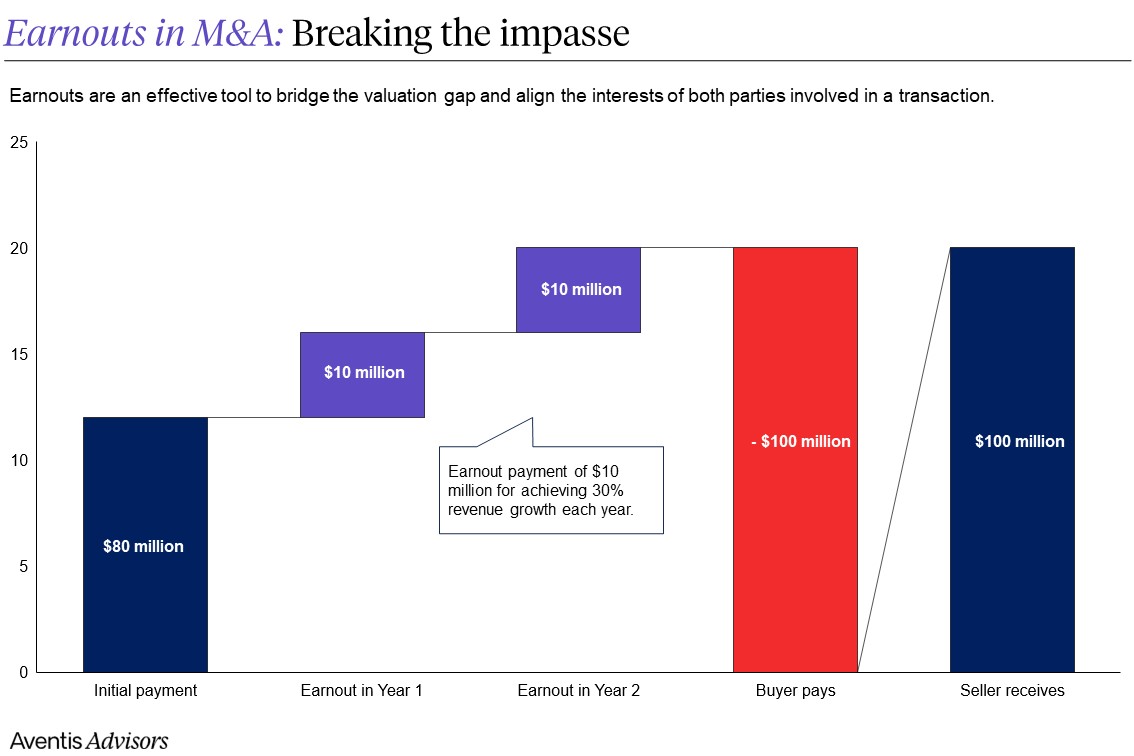

Wracając do naszego początkowego przykładu, wiesz już, że impas w wycenie można przełamać, dodając do struktury transakcji klauzulę earnout. Jako sprzedający będziesz miał teraz motywację do osiągnięcia wcześniej ustalonych celów i "odblokowania" dodatkowych płatności obiecanych przez kupującego.

Załóżmy, że celem, który należy osiągnąć, jest wzrost przychodów o 30% rok do roku przez następne dwa lata. Biorąc pod uwagę, że udało ci się osiągnąć oczekiwane cele wzrostu, oto jak mogłaby wyglądać struktura transakcji.

Płatność z góry w wysokości $80 milionów zostanie wypłacona w momencie zamknięcia, a pozostałe $20 milionów zostanie wypłacone w formie premii w ciągu najbliższych dwóch lat, jeśli firma osiągnie z góry określone cele finansowe związane z EBITDA, przychodami lub innymi wskaźnikami.

Należy pamiętać, że struktura earnout jest bardziej sztuką niż nauką. Jest ona w dużym stopniu negocjowana między stronami i nie ma standardowego, uniwersalnego podejścia do earnoutów.

Wycena oprogramowania: Jak wycenić firmę produkującą oprogramowanie

Zalety Earnouts

Earnouts oferują szereg korzyści zarówno kupującemu, jak i sprzedającemu przejętą spółkę, jednocześnie wypełniając lukę między godziwą wartością rynkową a ceną wywoławczą.

- Ograniczenie ryzyka: Wprowadzając do transakcji wypłatę zysków, kupujący cieszą się mniejszymi płatnościami z góry i mogą ograniczyć ryzyko związane z obiecanymi przyszłymi wynikami spółki docelowej.

- Motywuje sprzedających: Możliwość odblokowania większej ilości pieniędzy za pomocą mechanizmu earn-out stanowi dodatkową zachętę dla sprzedających do maksymalizacji wartości firmy i osiągnięcia z góry określonych celów po zakończeniu przejęcia. Zasadniczo staje się to dla nich "prezentem, który wciąż daje".

- Przełamanie impasu: Najważniejszym zastosowaniem płatności typu earnout jest wypełnienie luki w wycenie w sytuacji, gdy strony nie wydają się być zgodne co do wartości i ceny przedsiębiorstwa

- Wyrównanie interesów: Wypłaty wyrównują interesy kupującego i sprzedającego. Obie strony mają motywację do współpracy, aby zapewnić płynne przejście oraz sukces i rozwój przejętej firmy w okresie wypłaty. Sprzedający potrzebuje dodatkowych płatności, podczas gdy kupujący chce mieć pewność, że firma rozwija się i osiąga swoje cele

Wady Earnouts

Earnouts są często przyczyną sporów z wielu powodów, począwszy od błędnej interpretacji docelowych wskaźników, a skończywszy na braku porozumienia co do sposobu pomiaru wyników po zamknięciu transakcji

- Ograniczona kontrola: Sprzedający może mieć ograniczoną kontrolę nad działalnością firmy w okresie wypłaty. Może to stanowić wyzwanie dla założycieli, którzy są przyzwyczajeni do większej autonomii i może być przyczyną frustracji, ponieważ nie są w stanie prowadzić firmy w sposób, w jaki chcą osiągnąć docelowy wzrost

- Wysoki potencjał sporów: W przypadku niejasności w umowie earn-out często dochodzi do sporów dotyczących tego, czy cele earn-out zostały osiągnięte.

- Negatywne czynniki zewnętrzne: Pogorszenie koniunktury gospodarczej, zmiany warunków rynkowych lub zakłócenia w branży mogą mieć wpływ na wyniki działalności, wpływając na zdolność do osiągnięcia celów związanych z wypłatą zysków

- Zwiększona złożoność transakcji: Podczas gdy koncepcja płatności earnout wydaje się bardzo wesoła w teorii, rzeczywista struktura earnout, w praktyce, zwiększa złożoność transakcji, co wymaga więcej negocjacji i dodatkowego zaangażowania ze strony doradców od fuzji i przejęć oraz prawnych, aby stworzyć strategię korzystną dla obu stron.

Kluczowe elementy umowy Earnout

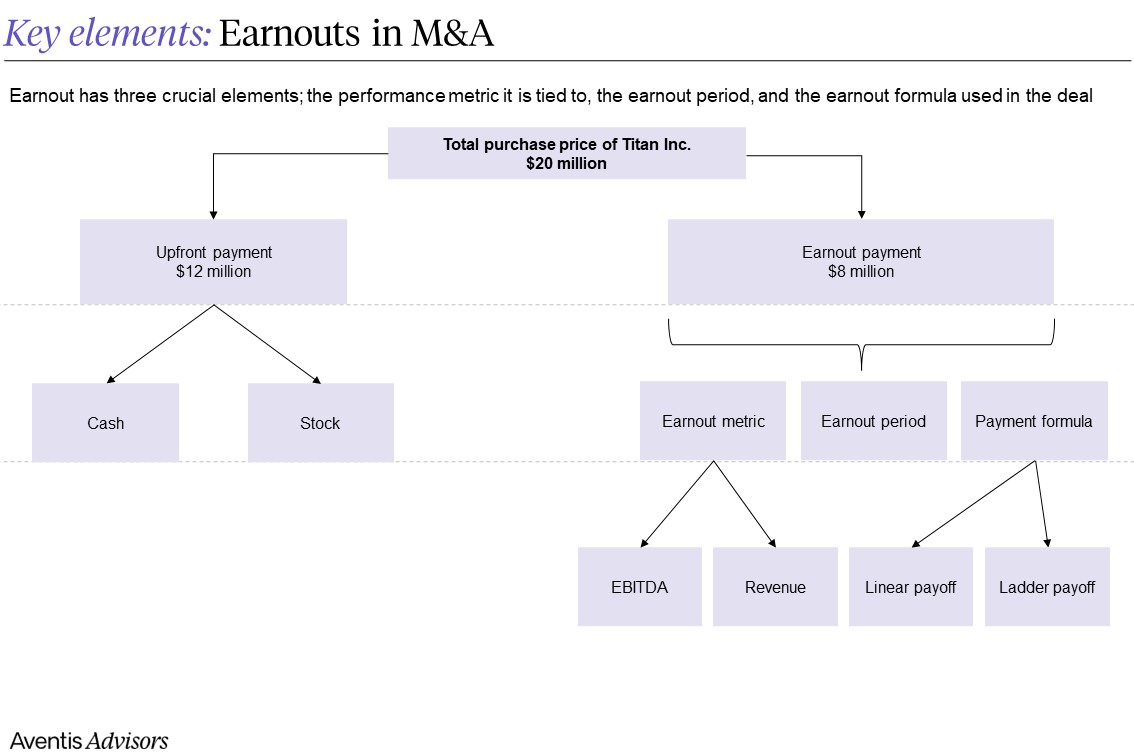

Opracowując strategię earnout, należy jasno zrozumieć kilka kluczowych aspektów. Są to:

Całkowita cena zakupu: Jest to płatność z góry plus wszystkie zrealizowane zyski z transakcji.

Część zarobkowa: Może się ona różnić w zależności od różnych czynników, takich jak siła negocjacyjna sprzedającego, satysfakcja kupującego z należytej staranności i inne. Zazwyczaj część zarobkowa wynosi od 10% do 30% całkowitej ceny zakupu.

Jest on wysoki, gdy transakcja jest ryzykowna dla kupującego lub gdy sprzedający ma agresywne prognozy wzrostu, a kupujący się waha; kupujący może zablokować wyższą część całkowitej ceny zakupu jako earnout, aby sprzedający był nadal zmotywowany do osiągnięcia celów.

Płatność earnout stanowi jednak niewielką część całkowitej ceny zakupu, gdy sprzedający ma większą siłę negocjacyjną. Jeśli masz konkurencyjne oferty zakupu firmy od wielu stron. Możesz to wykorzystać, aby uzyskać więcej pieniędzy z góry od kupującego, zamiast "zarabiać" przez kilka następnych miesięcy.

Co więcej, wypłaty są również niewielkie jako procent całkowitej ceny zakupu, gdy prognozy wzrostu celu są rozsądne, a kupujący ma niewielkie lub żadne obawy co do osiągnięcia tych celów.

Wskaźniki wydajności: Wskaźniki te regulują warunkową płatność na rzecz sprzedającego, jeśli cele zostaną osiągnięte. Najczęstszymi wskaźnikami wydajności stosowanymi w strukturze earnoutów są przychody EBITDA lub ich kombinacja. Wykorzystanie zysku brutto jako miernika zarobków jest również powszechne w transakcjach fuzji i przejęć.

Możliwe jest również uwzględnienie wskaźników niefinansowych, które mają wpływ na wypłaty. Niektóre przykłady to wskaźniki takie jak utrzymanie kluczowych pracowników i klientów. Nie jest to jednak tak powszechne jak wskaźniki wyników finansowych.

Zarobki liniowe vs. drabinkowe lub warstwowe: Formuła liniowa polega na zastosowaniu prostej wielokrotności EBITDA lub ustaleniu ceny w oparciu o osiągnięcie celu, zapewniając łatwe obliczenia i minimalizując spory.

Z drugiej strony, podejście wielopoziomowe wprowadza przedziały wyników wypłaty. Na przykład, jeśli spółka docelowa przekroczy EBITDA w wysokości $5 milionów, uruchomiona zostanie wypłata 10%, a poziom wypłaty wzrośnie do 15% powyżej $7 milionów EBITDA i 20% powyżej $10 milionów EBITDA.

Okres zarabiania: Rozsądny harmonogram realizacji wszystkich płatności w ramach earnout wynosi od jednego do trzech lat po zamknięciu transakcji. W niektórych przypadkach okres ten może wydłużyć się nawet do pięciu lat.

Jeśli kupujący ma dobrze zdefiniowany i szybki plan integracji, który ma wygenerować natychmiastowe synergie, krótszy okres wypłaty może być odpowiedni. Dzieje się tak również w przypadku, gdy cele wzrostu są raczej krótkoterminowe niż długoterminowe, takie jak podwojenie przychodów w przyszłym roku.

Jeśli jednak powodzenie przejęcia jest uzależnione od wdrożenia długoterminowych inicjatyw strategicznych, takich jak wejście na nowe rynki, opracowanie nowych produktów lub restrukturyzacja działalności, dłuższy okres wypłaty wynagrodzenia może być konieczny do uchwycenia pełnego wpływu.

Jak oceniać warunki transakcji fuzji i przejęć?

Opracowanie strategii zarobkowej korzystnej dla obu stron

Teraz, gdy podstawy mamy już za sobą, możemy przejść do konstruowania korzystnej dla obu stron umowy earnout, przypominającej układanie puzzli, których elementy symbolizują żywotne interesy każdej z zaangażowanych stron.

Jeśli chodzi o earn-outs, negocjowanie pomiędzy pragnieniami kupujących i sprzedających może być trudne. Kupujący chcą zarządzać operacjami biznesowymi według własnego uznania. Należy to starannie zrównoważyć z życzeniem sprzedającego, aby kontynuować działalność w taki sposób, aby osiągnąć wszystkie ustalone cele.

Aby upewnić się, że wszyscy są zgodni, bez żadnych tarć pojawiających się później, każda ze stron musi wziąć pod uwagę, kiedy nadejdzie czas na sporządzenie planów z wyprzedzeniem, przy minimalizacji ryzyka również z perspektywy kupującego.

Ustrukturyzowana wypłata powinna dać obu stronom pewność, jednocześnie zmniejszając potencjał sporów w przyszłości. Dobra wola i zaufanie również odgrywają dużą rolę, upraszczając rozwiązywanie sporów, jeśli takie się pojawią.

Ważne jest, aby udokumentować szczegółową interpretację wskaźników, omówić z góry potencjalne obszary sporów i ustanowić ramy, które uwzględniają interesy zarówno kupującego, jak i sprzedającego. W ten sposób umowa earnout może stać się harmonijną współpracą, a nie potencjalnym źródłem konfliktów.

Wskazówki dotyczące korzystania z Earnouts w fuzjach i przejęciach

Zbliżając się do końca omawiania earnoutów, szybko przejrzyjmy kilka przydatnych porad, które mogą sprawić, że umowa będzie korzystna zarówno dla kupujących, jak i sprzedających. Pamiętanie o tych wskazówkach z pewnością pomoże zapewnić korzystny wynik każdej powiązanej transakcji.

Dla kupujących

- Po zakończeniu należyta starannośćjasno zdefiniować kluczowe wskaźniki wydajności i metryki (KPI), które będą decydować o wypłacie wynagrodzenia i dodać je do prawnie wiążącej umowy zakupu akcji (SPA).

- Zaleca się włączenie klauzuli określającej maksymalną kwotę płatności z tytułu earnout (limit/pułap), jaką sprzedający może uzyskać w okresie earnout.

- Zaangażowanie sprzedawcy w proces ustalania celów w celu stworzenia podejścia opartego na współpracy.

- Podsumuj, podkreślając ostateczny cel, jakim jest stworzenie scenariusza, w którym wszystkie strony korzystają z efektywnej struktury transakcji, sprzyjając długoterminowym korzyściom zarówno dla kupujących, jak i sprzedających.

Dla Sprzedających

- Określenie, w jaki sposób nieprzewidziane zdarzenia, na które sprzedający nie ma wpływu, takie jak pogorszenie koniunktury gospodarczej lub zmiany w branży, zostaną uwzględnione w obliczeniach wypłaty.

- Uwzględnienie w umowie postanowień chroniących przed czynnikami zewnętrznymi pozostającymi poza kontrolą sprzedawcy, które mogą mieć wpływ na wyniki.

- Wynegocjowanie w umowie gwarantowanej minimalnej kwoty zarobków. Zapewnia to podstawowy poziom wynagrodzenia niezależnie od rzeczywistych wyników firmy

- Opowiadanie się za jasnymi liniami dialogu i ustanowienie solidnych ram procesu rozwiązywania sporów od samego początku.

Jak sprzedać biznes SaaS: Strategiczne kroki do sukcesu

Dlaczego potrzebujesz doradcy ds. fuzji i przejęć

Każda firma zajmująca się oprogramowaniem jest wyjątkowa, podobnie jak podróż każdego założyciela. Dlatego ważne jest, aby skonsultować się z ekspertami w dziedzinie fuzji i przejęć związanych z oprogramowaniem, w szczególności z doradcami specjalizującymi się w tym sektorze i rozumiejącymi wyjątkowe okoliczności.

Doradcy ds. fuzji i przejęć rozumieją, jak poruszać się po dynamice rynku, wycenach i koordynować wszystkie niezbędne strumienie pracy. Podczas gdy Ty koncentrujesz się na prowadzeniu swojej firmy, doradcy ds. fuzji i przejęć w zakresie oprogramowania pracują pilnie, aby zapewnić, że żaden szczegół nie zostanie przeoczony i opowiadają się za najlepszą możliwą transakcją. Ich sukces jest bezpośrednio powiązany z Twoim poprzez strukturę opłat za sukces, a ich wpływ na ostateczną cenę sprzedaży może być znaczący.

O Aventis Advisors

Aventis Advisors jest doradcy M&A dla firm technologicznych i rozwijających się. Wierzymy, że świat byłby lepszy z mniejszą liczbą (ale lepszej jakości) transakcji fuzji i przejęć przeprowadzanych w odpowiednim momencie dla firmy i jej właścicieli. Naszym celem jest zapewnienie uczciwego, opartego na wnikliwej analizie doradztwa, jasno określającego wszystkie opcje dla naszych klientów - w tym opcję utrzymania status quo.

Skontaktuj się z nami aby omówić, ile może być warta Twoja firma i jak wygląda ten proces.

Skontaktuj się z nami

Pomagamy przedsiębiorcom i spółkom w każdym aspekcie związanym ze sprzedażą bądź przejęciem biznesu.

Przeczytaj też: