Od czasu jej wprowadzenia w 2015 r., zasada 40 zyskała znaczną popularność wśród inwestorów venture capital i obserwatorów giełdowych. Wskaźnik ten może zapewnić szybką ocenę tego, czy model biznesowy firmy SaaS jest skuteczny.

Reguła 40 to matematyczne wyrażenie idei, która pierwotnie pojawiła się w poście Brada Felda: "Możemy stać się rentowni od razu, jeśli spowolnimy tempo wzrostu". Chodzi o to, że w firmie SaaS można łatwo zamienić wzrost na rentowność.

W miarę jak gospodarka zwalnia, stopy procentowe rosną, a inwestorzy koncentrują się bardziej na przepływach pieniężnych, Reguła 40 staje w obliczu pierwszego prawdziwego testu. Zamiast kłaść nacisk wyłącznie na agresywny wzrost kosztem rentowności, kluczowe znaczenie ma teraz utrzymanie zdrowej równowagi między tymi dwoma czynnikami.

W tym artykule omówimy Zasadę 40, sposób jej obliczania, kiedy można ją zastosować oraz jej znaczenie w obecnym otoczeniu gospodarczym.

Podsumowanie

- Reguła 40 to prosty sposób na ocenę wyników firmy SaaS. Zasada ta mówi, że firma SaaS jest zdrowa, jeśli suma jej wzrostu przychodów i marży rentowności (EBITDA, EBIT lub wolne przepływy pieniężne) jest wyższa niż 40%.

- Reguła 40 powinna być stosowana wyłącznie do firm korzystających z modeli biznesowych opartych na subskrypcji SaaS/oprogramowania. Nie nadaje się ona do analizowania platform handlowych, handlu elektronicznego lub innych firm niebędących producentami oprogramowania.

- Inflacja może ułatwić firmom przejście przez regułę 40, zwłaszcza tym, które dobrze radzą sobie z przenoszeniem kosztów za pomocą prostych podwyżek cen.

- Wraz ze spowolnieniem globalnej gospodarki i rosnącymi stopami procentowymi, firmy przedkładają obecnie rentowność nad wzrost przychodów. Reguła 40 pozostaje przydatna, ale teraz wymaga pozytywnych wyników zarówno w zakresie wzrostu, jak i rentowności.

Co to jest Zasada 40?

Reguła 40 to wskaźnik używany do oceny wydajności firmy SaaS. Zgodnie z tą zasadą, firma SaaS jest uważana za zdrową, gdy suma stopy wzrostu przychodów i marży rentowności przekracza 40%. Reguła ta zakłada kompromis między wzrostem a rentownością, sugerując, że ten pierwszy może być wymieniony na ten drugi.

Zasadniczo:

- Jeśli przychody firmy rosną w tempie 30% rok do roku, marża rentowności powinna wynosić co najmniej 10%.

- Jeśli wzrost firmy wynosi 60% rok do roku, może ona utrzymać marżę zysku na poziomie ujemnym 20%, czyli stratę.

Początkowo wprowadzona jako szybki sposób oceny kondycji firmy, Reguła 40 stała się szeroko stosowanym wskaźnikiem do oceny wyników notowanych spółek SaaS. W tym kontekście wyższa wartość wskaźnika może sugerować, że firma jest bardziej efektywna.

Obliczanie Zasady 40

Aby obliczyć Regułę 40, należy najpierw ocenić stopę wzrostu przychodów spółki i jej marżę rentowności. Po znalezieniu tych dwóch wskaźników można je dodać, aby ocenić "kondycję" firmy zgodnie z regułą 40.

Poniżej przedstawiamy, jak obliczyć stopę wzrostu przychodów firmy i marżę rentowności.

Wzrost przychodów

Istnieje kilka różnych sposobów obliczania stopy wzrostu firmy.

Najpopularniejszym podejściem do obliczania wzrostu działalności SaaS jest uwzględnienie zmiany MRR (miesięcznych przychodów cyklicznych) lub ARR (rocznych przychodów cyklicznych) z roku na rok. Metoda ta jest najbardziej odpowiednia dla firm SaaS, ponieważ obejmuje przede wszystkim powtarzające się przychody.

Innym sposobem pomiaru rocznego wzrostu przychodów jest wykorzystanie całkowitych przychodów zgłoszonych w sprawozdaniach finansowych. W przeciwieństwie do ARR/MRR, całkowity przychód obejmuje dochód z jednorazowych źródeł (np. jednorazowe usługi profesjonalne lub dożywotnie subskrypcje). Ten wskaźnik może jednak nie być dokładny, jeśli firma ma znaczny udział przychodów jednorazowych.

Spółki często stosują różne zasady rachunkowości, które mogą mieć wpływ na ujmowanie przychodów. Podczas gdy niektóre mniejsze firmy mogą rozpoznawać przychody na podstawie faktur gotówkowych (jako punkt sprzedaży), prawidłowe obliczenie zasady 40 wymaga rachunkowości memoriałowej. Pozwala to na rozpoznawanie przychodów w okresie obowiązywania umowy z klientem, zapewniając dokładniejszy obraz tego, kiedy firma uzyskuje przychody.

Marża rentowności

Istnieje wiele metod określania marży rentowności spółki. Najpopularniejsze z nich to marża EBITDA, marża zysku operacyjnego (marża EBIT) i marża wolnych przepływów pieniężnych (marża FCF).

Marża EBITDA jest popularnym wskaźnikiem rentowności, który powinien być stosowany z ostrożnością. Wynika to z faktu, że może na nią wpływać agresywna kapitalizacja kosztów rozwoju, prowadząca do zwiększenia odpisów amortyzacyjnych. W takich sytuacjach zastosowanie marży EBIT zamiast EBITDA może dać bardziej przejrzysty obraz.

Innym sposobem pomiaru rentowności spółki jest wykorzystanie marży FCF. Jest ona obliczana poprzez podzielenie wolnych przepływów pieniężnych spółki przez jej sprzedaż w danym okresie. Analitycy zazwyczaj dostosowują EBITDA do nakładów inwestycyjnych, wynagrodzeń w formie akcji i kapitału obrotowego netto przy użyciu formuły FCF.

Argumentem przemawiającym za stosowaniem marży FCF jest to, że zapewnia ona wgląd w potencjał generowania gotówki przez spółkę. W przeciwieństwie do EBITDA, wolne przepływy pieniężne uwzględniają CAPEX, więc kapitalizacja kosztów rozwoju jest nieistotna. Uwzględnia również kapitał obrotowy netto, biorąc pod uwagę fakt, że firmy SaaS sprzedają długoterminowe subskrypcje i rozpoznają przychody w czasie, pomimo otrzymania gotówki z góry.

Niezależnie od tego, czy używamy marży EBITDA, EBIT czy FCF, ważne jest, aby uwzględnić wynagrodzenie w formie akcji (SBC). Ponieważ SBC jest uwzględniane w obliczeniach wolnych przepływów pieniężnych jako dodatek, niektórzy twierdzą, że jest to wydatek bezgotówkowy podobny do amortyzacji. Jednak rozwadnia on udziały innych akcjonariuszy i pozostawia im mniejszą część własności.

Jeśli spółka chce uniknąć rozwodnienia dotychczasowych akcjonariuszy, będzie musiała przeznaczyć gotówkę na odkupienie akcji na otwartym rynku. Oznacza to, że ostatecznie, choć płatność jest bezgotówkowa, SBC jest nadal rejestrowana jako koszt w sprawozdaniu z zysków i strat i może znacząco wpłynąć na ocenę Reguły 40.

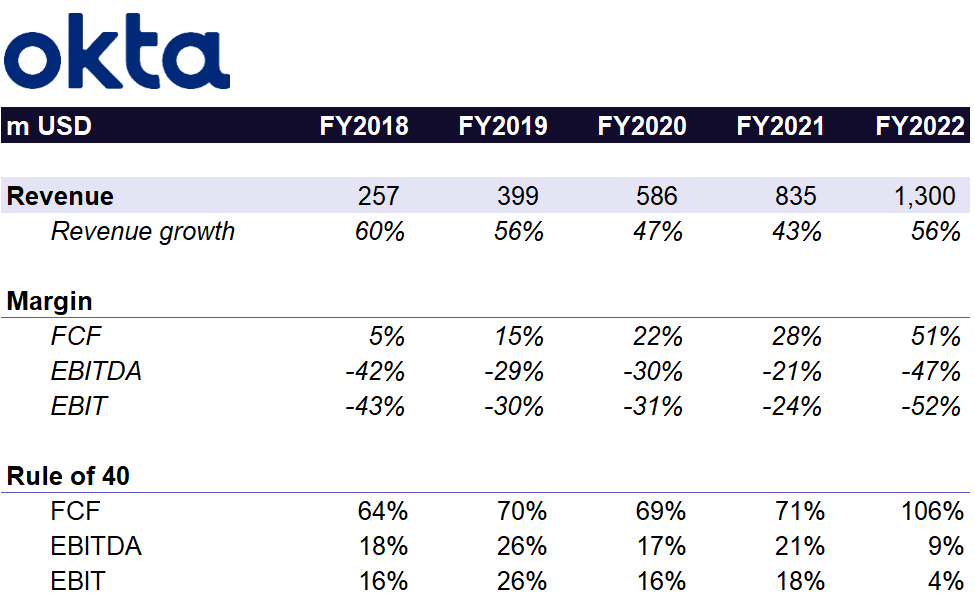

Na przykład Okta wypłaciła swoim pracownikom ponad $560M w formie wynagrodzenia opartego na akcjach w roku obrotowym 2022. W połączeniu z innymi wydatkami bezgotówkowymi i gotówką otrzymaną wcześniej od klientów, istnieje oszałamiająca różnica między FCF 51% a marżą EBITDA -47%. Ta duża różnica wynika z dodania $560M wynagrodzenia w formie akcji do FCF, ale nie do EBITDA. Ponownie, ponieważ Okta ma znaczącą rekompensatę opartą na akcjach, która ostatecznie przekształci się w koszt dla firmy, nie jest ona korygowana w EBITDA.

Analitycy mają tendencję do unikania korygowania znaczących i powtarzających się SBC, jednak utrzymanie spójnego podejścia jest ważniejsze niż wybór metody.

Nie ma dobrej odpowiedzi, jeśli chodzi o wybór marży rentowności. W przypadku większości firm z branży SaaS i oprogramowania wskaźniki te przyniosą podobne wyniki, zwłaszcza w przypadku korzystania ze skorygowanych danych liczbowych. Kluczem jest wybranie metody najbardziej odpowiedniej dla danej firmy/branży i konsekwentne porównywanie wskaźników.

Kiedy stosować Zasadę 40?

Przemysł i model biznesowy

Początkowo stworzona dla firm SaaS, Reguła 40 stała się popularną zasadą dla wszystkich firm programistycznych. Jest ona najbardziej odpowiednia dla firm z modelem biznesowym opartym na subskrypcji.

Naszym zdaniem Reguła 40 jest istotnym wskaźnikiem, gdy model biznesowy firmy obejmuje kompromis między bieżącą rentownością a przyszłym wzrostem: Pierwszą opcją jest nadanie priorytetu natychmiastowej rentowności poprzez zmniejszenie wydatków na pozyskiwanie klientów, potencjalnie ograniczając przyszły wzrost. Drugim wyborem jest "kompromis" bieżącej rentowności poprzez wydawanie dużych kwot na inicjatywy rozwojowe i pozyskiwanie klientów.

Reguła 40 jasno pokazuje, w jaki sposób można tymczasowo poświęcić rentowność na rzecz wzrostu. Jednak w przypadku firmy generującej straty, która nie ma perspektyw na osiągnięcie rentowności, Reguła 40 ma niewielką wartość.

Wielkość przedsiębiorstwa i faza cyklu koniunkturalnego

W swoim oryginalnym poście Brad Feld pisze, że Reguła 40 jest najlepiej stosowana w przypadku firm o skali $50M w ARR. Ogólnie rzecz biorąc, ten cel przychodów jest osiągany przez dojrzałe firmy o ugruntowanej pozycji. Jednak nawet firmy z $10M w ARR mogą skorzystać z Reguły 40. Zamiast skupiać się na wielkości, lepiej spojrzeć na etap cyklu życia firmy.

Warto zauważyć, że firmy na wczesnym etapie rozwoju doświadczające szybkiego wzrostu z mniejszych baz, często z setkami procent wzrostu, nie są idealnymi kandydatami do Reguły 40. Firmy te powinny skupić się na dopasowaniu produktu do rynku, generowaniu początkowych przychodów i obsłudze istniejących klientów. Reguła 40 może być dobrą wskazówką dla bardziej ugruntowanych firm, ale nie ma zastosowania do start-upów na wczesnych etapach rozwoju.

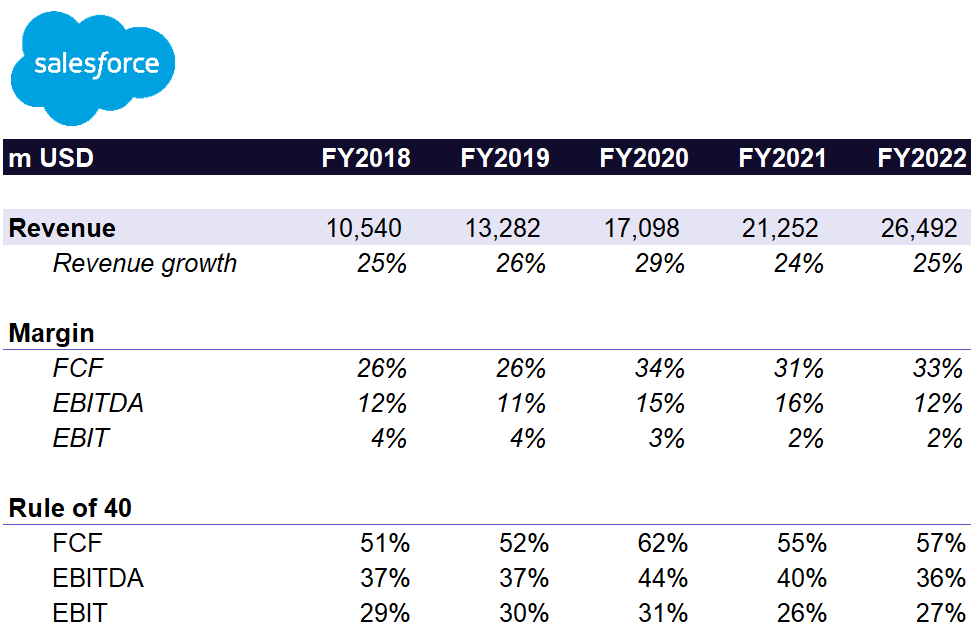

Z drugiej strony, Reguła 40 może być z powodzeniem stosowana w przypadku dojrzałych przedsiębiorstw. Na przykład Salesforce, jeden z pionierów modelu biznesowego SaaS, osiągnął wysoki wzrost na poziomie około 25% przy marżach EBITDA 10-15%, pomimo osiągnięcia znacznej skali. Zastrzeżenie polega jednak na tym, że duża część wzrostu Salesforce ma charakter nieorganiczny i pochodzi ze znacznej liczby przejęć.

Kiedy NIE stosować Zasady 40?

Reguła 40 została początkowo stworzona do analizy firm SaaS, ponieważ najlepiej sprawdza się w modelach biznesowych opartych na subskrypcji. Jednak obecnie jest ona wykorzystywana we wszystkich rodzajach modeli biznesowych, często w celu uzasadnienia ogromnych strat w oparciu o wzrost przychodów.

Na przykład, nie ma sensu stosować zasady 40 w przypadku firm eCommerce, ponieważ ich model biznesowy opiera się na sprzedaży towarów i usług produkowanych przez strony trzecie o niższych marżach, co różni się od sprzedaży własnego oprogramowania. W dłuższej perspektywie firmy te mogą zazwyczaj osiągnąć jedynie niską jednocyfrową marżę EBITDA. Aby uznać je za zdrowe zgodnie z zasadą 40, firmy te muszą rosnąć powyżej 30% w nieskończoność. Dodatkowo, niższa retencja klientów i LTV w zakupach eCommerce sprawiają, że kompromis między wzrostem a rentownością jest znacznie mniej oczywisty.

Jak reguła 40 wpływa na wycenę?

Reguła 40 znacząco wpływa na wycenę spółek oferujących oprogramowanie jako usługę (SaaS), służąc jako kluczowy wskaźnik wydajności operacyjnej i potencjału wzrostu firmy.

W branży SaaS mnożnik przychodów jest jednym z najczęściej stosowanych wskaźników wyceny. W naszej analizie skupiliśmy się na tym, jak reguła 40 koreluje z mnożnikiem przychodów w ponad 70 spółkach z naszego indeksu SaaS.

Z reguły wzrost wyniku Reguły 40 o 10% odpowiada zazwyczaj około 0,8-krotnemu wzrostowi wielokrotności przychodów. Mówiąc prościej, gdy firma SaaS przekracza regułę 40, wykazując równowagę między wzrostem a rentownością, inwestorzy mają tendencję do przypisywania wyższej wyceny. Wynika to z oczekiwania trwałego wzrostu i wydajności operacyjnej.

Głębsza analiza wykazała, że to przede wszystkim element wzrostu Reguły 40 odpowiada za różnicę w wielokrotności przychodów dla spółek giełdowych.

Czy Zasada 40 jest jeszcze aktualna?

Pierwszy test zasady 40

Stworzona w 2015 roku Reguła 40 pojawiła się w czasach bezprecedensowego wzrostu gospodarczego i giełdowego. Obfite fundusze venture capital pozwoliły firmom technologicznym na agresywne inwestowanie w rozwój i budowanie bazy klientów. Wiele firm wykazało się skutecznością w spełnianiu kryteriów Reguły 40, głównie ze względu na nadzwyczajne tempo wzrostu sprzedaży.

Firmy programistyczne z solidnymi marżami rentowności były bardziej powszechne wśród nazw założonych w ubiegłym wieku - Adobe, Salesforce, Intuit i OpenText - potwierdzając założenie, że jeśli poczeka się wystarczająco długo, zyski nadejdą.

Jednak wraz z dojrzewaniem firm SaaS, spowolnieniem gospodarczym i wzrostem stóp procentowych, założenie Reguły 40 stanie przed pierwszym poważnym testem. Czy firmy naprawdę mogą wybierać między rentownością a wzrostem? Czy rentowność 40% przy tempie wzrostu 0% jest tak samo osiągalna, jak osiągnięcie wzrostu 40% bez marży rentowności?

Spowolnienie wzrostu gospodarczego

W miarę spadku wzrostu MRR, oczekuje się, że firmy SaaS będą czerpać korzyści z przeszłego wykładniczego wzrostu i przekształcać go w solidne marże rentowności.

Kilka firm zgłosiło dobre wskaźniki SaaS, takie jak wysokie LTV / CAC, niski wskaźnik rezygnacji i utrzymanie przychodów netto na poziomie 100% +, co sugeruje, że wzrost może być kontynuowany nawet przy mniejszych inwestycjach.

Firmy osiągające zrównoważony wzrost na poziomie 10-20% rocznie muszą osiągać marże rentowności na poziomie 20-30%, aby można je było uznać za efektywne. Najbliższe lata pokażą, czy zamiana stopy wzrostu na zysk jest równie realna w rzeczywistości, jak w arkuszu kalkulacyjnym.

Inflacja i Zasada 40

Inflacja może mieć znaczący wpływ na Regułę 40. Jeśli inflacja jest wysoka, firmy muszą podnosić ceny, aby utrzymać marże rentowności. Podczas gdy wiele krajów zgłasza inflację zbliżoną do 10%, niektóre rynki wschodzące doświadczają skoków cen powyżej 20%.

Firmy, które mogą skutecznie przenosić wyższe koszty na konsumentów (chronić marże), łatwiej osiągną cel 40% poprzez proste podwyżki cen. W związku z tym, jeśli CPI utrzyma się na poziomie około 10%, reguła może zostać dostosowana do 50% lub wyższym. Tak czy inaczej, ważne jest, aby monitorować inflację podczas oceny wyników firmy przy użyciu reguły 40.

Koncentracja na rentowności

Rosnące stopy procentowe dewaluują przyszłe przepływy pieniężne dla inwestorów, wpływając na strategie SaaS, które opierają się na dużych inwestycjach z góry w celu pozyskania klientów, ostatecznie generując gotówkę po latach. Przy wyższych stopach dyskontowych wartość bieżąca przyszłych klientów jest niższa, co oznacza, że firma potrzebuje więcej czasu, aby osiągnąć rentowność.

Jednocześnie niektóre aspekty działalności SaaS stają się mniej atrakcyjne. Na przykład długoterminowe umowy bez indeksacji cen są mniej atrakcyjne w czasach gwałtownej inflacji.

Przyszłość Zasady 40

Pierwotnie cenne narzędzie do identyfikacji zdrowych firm w czasach boomu, Reguła 40 może stać się zbyt pobłażliwa dla szybko rozwijających się firm o niskich marżach rentowności lub wysokiej rotacji.

Jednym ze sposobów na ulepszenie analizy jest zastosowanie ważonej reguły 40, podkreślającej rentowność nad wzrostem poprzez przypisanie większej wagi marżom rentowności niż stopie wzrostu spółki. Na przykład, stosując wagę 1,33 dla marży rentowności i 0,67 dla wzrostu przychodów.

W każdym razie zrównoważenie wzrostu i zysku pozostanie wysokim priorytetem dla założycieli. Obecne otoczenie sugeruje, że firmy muszą poświęcić wzrost na rzecz szybszej ścieżki do rentowności, co wymaga pozytywnego wyniku dla obu elementów Reguły 40. Jednak coraz trudniej jest argumentować, że dojrzałe firmy SaaS, które tracą 20% rocznie, osiągając jednocześnie roczny wzrost przychodów o 60%, są zdrowe.

Reguła X - alternatywa dla reguły 40?

W grudniu 2023 r. wprowadzono nowy i zmodyfikowany wskaźnik zaproponowana przez Bessemer Venture Partners zwaną Regułą X.

Czym więc jest Reguła X? Jest to poprawiona wersja Reguły 40, która sugeruje, że wzrost jest bardziej wartościowy dla biznesu SaaS niż rentowność. Reguła X przypisuje co najmniej 2-3-krotny mnożnik do stopy wzrostu, więc zamiast tego tradycyjnej formuły (wzrost + marża rentowności), Reguła X = (wzrost x mnożnik wzrostu) + marża rentowności.

Reguła X wydaje się lepiej wyjaśniać zmienność wyceny spółek SaaS, sugerując, że inwestorzy na rynku publicznym rzeczywiście wyceniają wzrost 2-3 razy bardziej niż rentowność. W erze "wzrostu za wszelką cenę" inwestorzy wyceniali wzrost aż 9 razy bardziej.

Nadal założyciele tysięcy mniejszych prywatnych firm SaaS optymalizują je pod kątem długoterminowego rozwoju i sukcesu firmy, a nie bieżącej wyceny giełdowej. Dlatego też przestrzegamy przed stosowaniem zasady X tam, gdzie nie ma ona zastosowania. Naszym zdaniem założyciele mogą poświęcić pewien wzrost w celu osiągnięcia rentowności, zwłaszcza gdy finansowanie jest ograniczone, a kolejna runda nie jest dana.

Dlaczego potrzebujesz doradcy ds. fuzji i przejęć w obszarze SaaS?

Zrozumienie dynamiki wyceny SaaS oferuje cenny wgląd w czynniki wpływające na wycenę firmy i może pomóc w skutecznym zaplanowaniu strategii wyjścia z inwestycji. Każda firma SaaS jest wyjątkowa, podobnie jak podróż każdego założyciela. Konsultacje z ekspertami w dziedzinie Fuzje i przejęcia w sektorze SaaSZwłaszcza doradcy, którzy specjalizują się w danym sektorze i rozumieją Twoją sytuację, znacznie zwiększą szanse na pomyślny proces sprzedaży.

Doradcy ds. fuzji i przejęć w sektorze SaaS rozumieją, jak poruszać się po dynamice rynku, wycenach i koordynować wszystkie niezbędne strumienie pracy. Podczas gdy Ty koncentrujesz się na prowadzeniu swojej firmy, doradcy ds. fuzji i przejęć SaaS pracują pilnie, aby zapewnić, że żaden szczegół nie zostanie pominięty i opowiadają się za najlepszą możliwą transakcją. Ich sukces jest bezpośrednio powiązany z Twoim poprzez strukturę opłat za sukces, a ich wpływ na ostateczną cenę sprzedaży może być znaczący.

O Aventis Advisors

Aventis Advisors jest Doradca ds. fuzji i przejęć dla firm SaaS. Wierzymy, że świat byłby lepszy z mniejszą liczbą (ale lepszej jakości) transakcji fuzji i przejęć przeprowadzanych w odpowiednim momencie dla firmy i jej właścicieli. Naszym celem jest zapewnienie uczciwego, opartego na wnikliwej analizie doradztwa, jasno określającego wszystkie opcje dla naszych klientów - w tym opcję utrzymania status quo.

Skontaktuj się z nami aby omówić, ile może być warta Twoja firma i jak wygląda ten proces.