"Wartość IPO w USA i Europie spadła w tym roku o 90 procent", donosi Financial Times. Szybkie spojrzenie na raport FESE IPO pokazuje, że rynek europejski spowolnił po znacznej liczbie IPOs w 2021 roku, który niewątpliwie był rekordowym pod tym względem rokiem. Odbicie po pandemii było spektakularne, ale inflacja, spowalniający globalny wzrost gospodarczy i wojna na Ukrainie spowodowały spadki.

Główne indeksy takie jak S&P 500, EURO STOXX, czy MSCI World znacznie spadły. Inwestorzy raczej wyprzedawali, a nie kupowali akcje. Zmienność rynku zmusiła firmy do odłożenia planów wejścia na giełdę..

źródło: FESE

Wejście na giełdę to złożony i długotrwały proces, na który trzeba znaleźć dobry moment. Przygotowanie do IPO może trwać od kilku do kilkunastu miesięcy. Aby mieć atrakcyjną ofertę dla inwestorów, spółka musi być również na odpowiednim etapie rozwoju. W czasach dużej niepewności, inflacji i spowolnienia gospodarczego może być trudno wydłużyć okres pre-marketingu do IPO i jednocześnie pozostać na ścieżce wzrostu.

Wiele spółek planowało wejście na giełdę w 2022 roku, ale IPO są przesuwane na 2023 rok ze względu na niesprzyjające warunki rynkowe.

Jeśli jesteś właścicielem firmy, który chce znaleźć inwestorów w najlepszym czasie dla swojej firmy, a jednocześnie być może przegapiłeś okazję na najwyższe wyceny rynkowe od dziesięcioleci. - Jaka jest alternatywa?

Możesz rozważyć kilka innych opcji. Pamiętając, że IPO nie jest ostatecznym celem, ale sposobem osiągnięcia celu, możesz skupić się na swoich celach i pomyśleć o alternatywnych ścieżkach.

Co chcesz osiągnąć wchodząc na giełdę?

Aby wybrać najlepszą alternatywę dla IPO, powinieneś najpierw zdecydować, które aspekty wejścia Twojej firmy na giełdę byłyby dla Ciebie najważniejsze. Zwykle istnieje kilka powodów, dla których firmy wchodzą na giełdę. Skupmy się na pięciu:

Pozyskiwanie kapitału

Jest to pierwszy i najczęstszy cel niemal każdej spółki, która rozważa wejście na giełdę. Bycie spółką publiczną pozwala na dostęp do teoretycznie nieograniczonych źródeł finansowania przyszłych projektów. Wiąże się to jednak z kosztem otwarcia ksiąg, żmudną sprawozdawczością finansową i presją inwestorów na krótkoterminową rentowność.

Inne opcje: kredyt bankowy, obligacje korporacyjne, inwestor growth PE.

Wzrost

Dodatkowe fundusze umożliwiają szybszy wzrost i rozwój biznesu. Dzięki nim można na przykład finansować projekty badawczo-rozwojowe, wchodzić na rynki międzynarodowe czy dokonywać przejęć.

Inne opcje: bootstrapping, reinwestowanie przychodów, VC, growth equity.

Planujesz wzrost - zobacz jak możemy Ci pomóc w przejęciach.

Płynność finansowa

Pozyskanie kapitału jest najczęstszym i najważniejszym powodem wejścia na giełdę, jednak płynność również jest ważna. Jeśli Twoja firma jest w rękach prywatnych, masz niewiele możliwości sprzedaży akcji, a koszty transakcji są wygórowane w przypadku małych, niewiększościowych transakcji. Po IPO obrót akcjami firmy jest scentralizowany na giełdzie, łącząc wielu kupujących i sprzedających, którzy mogą dokonać transakcji oraz ustalić cenę rynkową. Dzięki płynności, jaką tworzy IPO, dotychczasowi inwestorzy, założyciele i pracownicy mogą łatwo sprzedać (lub kupić) akcje spółki.

Możliwość wyjścia

Możliwość wyjścia (ang. “exit opportunity”) jest związana z płynnością finansową. Nawet jeśli udziałowcy nie zdecydują się na natychmiastową sprzedaż, giełda zapewni taką opcję w dowolnym momencie, dopóki spółka będzie notowana.

Inne opcje: inwestor strategiczny, inwestor typu buyout Private Equity.

CKSource sprzedane firmie Tiugo Technologies: Dowiedz się więcej

Zwiększona wiarygodność

IPO to sprawdzony sposób na zwiększenie wiarygodności firmy. Ze względu na liczne bariery i wymagania związane z dopuszczeniem do obrotu publicznego oraz przejrzystość sprawozdawczości finansowej, IPO jest sygnałem dla interesariuszy, że można zaufać Twojej firmie. Jednocześnie konieczność raportowania sprawia, że konkurenci znają Twoje szczegółowe wyniki finansowe. Z jednej strony daje to możliwość pozyskania lepszych kontraktów czy bardziej prestiżowych klientów, ale z drugiej strony jest jednym z najczęściej wymienianych powodów, dla których firmy nie chcą wchodzić na giełdę.

Inne opcje: inwestor branżowy, silny PR, raportowanie ESG, dobrowolna publikacja raportów finansowych.

Dlaczego warto rozważyć ścieżkę M&A jako alternatywę dla IPO

Niezależnie od strategii rozwoju biznesu, warto rozważyć potencjalną ścieżkę M&A jako alternatywa dla IPO. Podczas gdy rynek giełdowy bywa zmienny, na rynku prywatnym zmiany trwają nieco dłużej i są mniej gwałtowne. Mimo że okres wzmożonej aktywności na rynku IPO już minął, środki pozyskane przez private equity w czasie ekspansji gospodarczej są nadal obfite, zwłaszcza dla firm, które generują silne przepływy pieniężne.

Wyznaczenie nabywców i przygotowanie do sprzedaży prywatnej może również zwiększyć zdolności firmy do pozyskania środków na inwestycje w przyszłości.

Przez sprzedaż firmy strategicznemu nabywcy możesz częściowo się zcashować i będziesz mógł wykorzystać synergię między obiema spółkami. Jest to również doskonała okazja do wyjścia dla Twoich pasywnych akcjonariuszy.

Wśród potencjalnych inwestorów wspomnianą wcześniej, ważną grupę stanowią fundusze Private Equity (PE). Podobnie jak w przypadku inwestorów strategicznych, przejęcie przez PE daje inwestorom pasywnym świetną opcję wyjścia. Jednocześnie założyciele mają zazwyczaj większą elastyczność, ponieważ część udziałów może pozostać w ich rękach. Ogromne uniwersum funduszy Private Equity skupia się na różnych spółkach na różnych etapach cyklu wzrostu. Fundusze Private Equity są zazwyczaj bardziej elastyczne i skupiają się na stworzeniu struktury transakcji, która motywowałaby menedżerów i dzieliła się z nimi upside'em.

W czasach zmienności rynków kapitałowych i związanej z tym niepewności co do powodzenia IPO spółki wybierają proces dwutorowy, co oznacza wejście na giełdę przy jednoczesnym dążeniu do ewentualnego wyjścia przez fuzje i przejęcia. Firma zachowuje elastyczność w wyborze jednego lub drugiego sposobu aż do późnego etapu procesu, ale może to być znacznie bardziej kosztowne i czasochłonne.

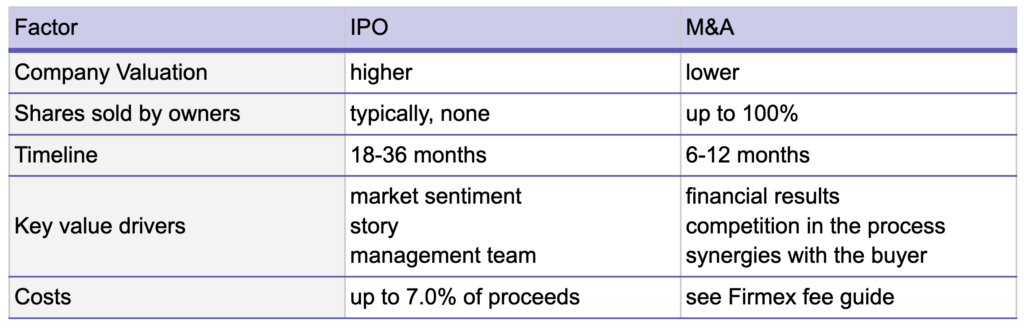

Warto pamiętać, że IPO zwykle pomaga uzyskać wyższą wycenę. Również właściciel firmy przekazuje akcjonariuszom znacznie mniejszy pakiet akcji. Wejście z inwestorem branżowym to nie to samo, co wejście na giełdę, nie jest jednak jednoznacznie lepsze lub gorsze, bo zależy od celów i potrzeb właściciela.

Jakie są korzyści z zatrudnienia doradcy ds. fuzji i przejęć?

Wybór pomiędzy IPO a sprzedażą na rynku prywatnym jest jednym z najbardziej istotnych dylematów właścicieli.

W Aventis Advisors chcemy wspierać Państwa naszym doświadczeniem i badaniami rynku, aby pomóc Państwu podejmować świadome decyzje. W jaki sposób możemy w tym pomóc?

1. Podjęcie decyzji o właściwym sposobie postępowania

Zawsze zaczynamy od uważnego wysłuchania i zrozumienia celów klienta: zarówno osobistych, jak i biznesowych. Następnie jasno przedstawiamy wszystkie opcje — w tym tę, które utrzymują status quo. Czasami czekanie jest najlepszym podejściem.

2. Maksymalizacja wyceny przedsiębiorstwa

Pracujemy nad uzyskaniem jak największej liczby ofert, aby wykorzystać konkurencyjność transakcji do zmaksymalizowania zysku. Warto znać wartość swojej firmy i mieć możliwość wyjścia z inwestycji, nawet jeśli opcja IPO jest tymczasowo niedostępna.

3. Wspieranie swojego zespołu

Podczas przygotowań do IPO czeka nas wiele pracy, aby spełnić odpowiednie wymagania i regulacje. Państwa zaangażowanie będzie również niezbędne podczas procesu M&A, szczególnie w zakresie due diligence. W związku z tym potrzebujemy doskonałej organizacji, aby uniknąć zakłóceń w działalności. Pomożemy Państwu zaplanować i zarządzać podróżą, tak aby była ona, jak najprostsza.

4. Negocjowanie warunków i zamykanie transakcji

Kiedy już zdecydują Państwo, która oferta najbardziej Państwu odpowiada, możecie Państwo wrócić do skupiania się na biznesie. My zajmiemy się ciężkimi sprawami, finalizując warunki i strukturę transakcji, aby zapewnić jak najlepsze efekty.

Niezależnie od tego, czy planują Państwo wejść na giełdę, pozyskać inwestora, czy może sprzedać swój biznes, zawsze warto mieć czas na rozważenie wszystkich potencjalnych opcji. Zazwyczaj po raz pierwszy angażujemy się z naszymi klientami na kilka lat przed rzeczywistą transakcją, więc jeśli transakcja się wydarzy, dochodzi do niej w idealnym momencie. Skontaktuj się z nami, aby omówić, czy jest właściwy czas dla Twojej firmy.

Niezależnie od tego, czy chcą Państwo poczekać na powrót rynku IPO, czy po prostu zobaczyć, jak rynek wycenia Wasz biznes, mogą Państwo zacząć budować relacje inwestorskie z myślą o przyszłości. Nie trzeba podejmować decyzji już dziś, ale ważne jest, aby wiedzieć, jakie są Państwa perspektywy. Żeby przekonać się, jak możemy pomóc z przykładami, zapraszamy do zapoznania się z naszymi doświadczeniami: studia przypadków i referencje.

O Aventis Advisors

Aventis Advisors jest doradcy M&A koncentrującą się na firmach technologicznych i rozwojowych. Wierzymy, że świat byłby lepszy, gdyby było mniej (ale za to lepszej jakości) transakcji fuzji i przejęć dokonywanych w odpowiednim momencie dla firmy i jej właścicieli. Naszym celem jest dostarczanie uczciwych, opartych na wnikliwej analizie porad, jasno przedstawiających wszystkie opcje dla naszych klientów — w tym tę, która pozwala zachować status quo.

Skontaktuj się z nami aby omówić, ile może być warta Twoja firma i jak zmaksymalizować wycenę.