Obsługa fuzji i przejęć (M&A) wymaga od firm znacznych nakładów czasu i wysiłku. W tym miejscu doradców ds. fuzji i przejęć z Europy Środkowo-Wschodniej. wkraczają, działając jako siła przewodnia, która może określić, czy transakcja zakończy się sukcesem, czy też stanie się straconą szansą.

Ale czym dokładnie zajmują się doradcy ds. fuzji i przejęć i w jaki sposób usługi M&A mogą przynieść korzyści Twojej firmie? W tym wpisie na blogu omówimy role i obowiązki doradców ds. fuzji i przejęć, ich wartość dla Twojej firmy oraz wskazówki dotyczące wyboru odpowiedniego doradcy, który pomoże Ci przeprowadzić następną transakcję fuzji i przejęć.

Spis treści

- Czym zajmują się doradcy ds. fuzji i przejęć?

- Dlaczego warto zatrudnić firmę doradczą ds. fuzji i przejęć?

- Jakie są rodzaje doradców ds. fuzji i przejęć?

- Jakie są opłaty za doradztwo w zakresie fuzji i przejęć?

- Jak wybrać odpowiedniego doradcę ds. fuzji i przejęć?

Czym zajmują się doradcy ds. fuzji i przejęć?

Doradcy ds. fuzji i przejęć to wykwalifikowani specjaliści, którzy udzielają wskazówek klientom zaangażowanym w sprzedaż, finansowanie lub restrukturyzację korporacyjną. Posiadają oni dogłębne zrozumienie całego procesu sprzedaży, od początku do końca, w tym negocjowania transakcji, znajdowania nabywców i reprezentowania wiarygodności sprzedającego w kontekście biznesowym. Zmniejszają również rozpraszanie uwagi właściciela firmy i zespołu zarządzającego. Dzięki dogłębnej wiedzy na temat fuzji i przejęć, doradcy ds. fuzji i przejęć pomagają firmom zidentyfikować potencjalne synergie, takie jak nabywanie nowych linii produktów, własności intelektualnej, kapitału ludzkiego i baz klientów.

Firmy specjalizujące się w M&A zapewniają kompleksową gamę usług, obejmującą zarówno wsparcie dla kupujących, jak i sprzedających, a także dodatkową pomoc w obszarze finansowym. W dynamicznie zmieniającym się otoczeniu rynkowym, przedsiębiorstwa stoją przed koniecznością uwzględnienia wielu aspektów podczas wyboru odpowiedniego doradcy M&A, w tym zgodności z obowiązującymi przepisami, udokumentowanej historii sukcesów, doświadczenia w danej branży oraz kompetencji technologicznych, kluczowych do efektywnej analizy rynku.

Zakres wsparcia z perspektywy kupującego i sprzedającego

Wsparcie doradcze zarówno dla strony kupującej, jak i sprzedającej stanowi kluczowy element procesów fuzji i przejęć. Usługi, które obejmują asystę specjalistów M&A w realizacji transakcji to między innymi doradztwo w zakresie metod wyceny, kreowanie konkurencyjnego środowiska zakupowego oraz wsparcie w wyborze najbardziej odpowiedniego nabywcy.

Doradcy ds. fuzji i przejęć wykorzystują swoje doświadczenie w transakcjach fuzji i przejęć na średnim rynku przemysłowym, aby zapewnić swoim klientom cenne informacje. Techniki wyceny powszechnie stosowane przez doradców finansowych podczas procesu fuzji i przejęć obejmują analizę porównawczą, która obejmuje wykorzystanie zestawu odpowiednich wskaźników do oceny podobnych firm w tej samej branży.

Celem działalności doradców M&A podczas procesu sprzedaży jest stworzenie konkurencyjnej atmosfery, która gwarantuje sprzedającemu otrzymanie najlepszej możliwej oferty i finalizację transakcji z odpowiednim nabywcą.

Dzięki świadczeniu usług doradczych zarówno dla kupujących, jak i sprzedających, doradcy M&A ułatwiają przebieg całego procesu, począwszy od wstępnych poszukiwań aż po finalizację. Ich ekspertyza pozwala na efektywne nawigowanie przez zawiłości procesu, maksymalizację wartości transakcji oraz zapewnienie, że cele wszystkich zaangażowanych stron zostaną osiągnięte.

Dodatkowe wsparcie w zakresie finansów

Poza koncentracją na transakcjach fuzji i przejęć, doradcy ds. fuzji i przejęć oferują swoim klientom szereg usług związanych z finansami. Obejmują one restrukturyzację, pozyskiwanie kapitałuoraz inne kwestie finansowe istotne dla spółek podczas fuzji i przejęć.

Specjalistyczne usługi oferowane przez firmy M&A obejmują również finansowanie dłużne i kapitałowe, a także wsparcie w planowaniu sukcesji. Taki szeroki zakres usług umożliwia doradcom M&A efektywne przeprowadzenie firm przez skomplikowany proces fuzji i przejęć, co przyczynia się do płynniejszego i skuteczniejszego przebiegu całej transakcji.

Dlaczego warto zatrudnić firmę doradczą ds. fuzji i przejęć?

Planując sprzedaż swojej firmy, należy zatrudnić doradcę ds. fuzji i przejęć z następujących powodów:

Maksymalizacja wyceny

Kluczową zaletą współpracy ze strategicznymi doradcami ds. fuzji i przejęć przy sprzedaży firmy jest zapewnienie najlepszego możliwego wyniku. Doświadczeni doradcy wiedzą, jak skutecznie pozycjonować firmę, identyfikować najbardziej odpowiednich nabywców i zwiększać szanse na osiągnięcie wyższej wyceny wraz z korzystniejszymi warunkami transakcji.

Kluczowym aspektem tego procesu jest zarządzanie ustrukturyzowanym procesem sprzedaży z udziałem wielu nabywców. To konkurencyjne środowisko pozwala na wzajemne porównywanie ofert, zapewniając silniejszą pozycję negocjacyjną i większą pewność siebie w trakcie całego procesu.

Strategiczne kształtowanie działalności

Doradcy ds. fuzji i przejęć regularnie współpracują z wieloma nabywcami i mają wgląd w to, co przyciąga lub zniechęca ich do określonych firm. Mogą oni pomóc w strategicznym pozycjonowaniu firmy, podkreślając jej mocne strony, a jednocześnie bagatelizując wszelkie słabości.

Ponadto doradcy mogą pomóc przeanalizować strategie przejęć i motywy różnych nabywców, umożliwiając opracowanie indywidualnego podejścia dla każdego potencjalnego nabywcy, zwiększając szanse na sukces.

Przyciągnięcie nowych nabywców

Wiele odnoszących sukcesy firm regularnie otrzymuje zainteresowanie ze strony potencjalnych nabywców - niektórzy są naprawdę zainteresowani, podczas gdy inni, jak zespoły rozwoju biznesu z firm private equity, mogą zarzucać szerokie sieci bez poważnego zamiaru zawarcia transakcji.

Doradcy ds. fuzji i przejęć, dzięki dostępowi do zaawansowanych narzędzi badawczych w branży i rozległych sieci kontaktów, mogą wprowadzić do gry nieoczekiwanych, ale istotnych nabywców. Im więcej potencjalnych nabywców, tym większa konkurencja, co może podnieść wycenę spółki.

Ponadto doradcy ds. fuzji i przejęć często mają wcześniejsze doświadczenie w pracy z tymi nabywcami i rozumieją, w jaki sposób oceniają oni i wyceniają spółki. Ta wiedza pozwala im doradzić, na których nabywcach warto skoncentrować swoje wysiłki i gdzie nadać priorytet przygotowaniom.

Ekspertyza finansowa

Nawet jeśli zbudowałeś odnoszący sukcesy biznes i jesteś zaznajomiony z terminami finansowymi lub masz dyrektora finansowego i zespół księgowy zajmujący się codziennymi finansami, fuzje i przejęcia (M&A) to zupełnie inna gra, z własnymi specjalistycznymi względami finansowymi.

Kiedy kupujący składają oferty, często używają złożonego żargonu finansowego i fachowo poruszają się po liczbach, co może sprawić, że poczujesz się, jakby starali się obniżyć wartość Twojej firmy. Terminy takie jak "bezgotówkowa, wolna od zadłużenia podstawa", korekty kapitału obrotowego netto, wypłaty lub opcje kupna-sprzedaży są powszechne.

Ważne jest, aby mieć po swojej stronie kogoś, kto potrafi rozłożyć na czynniki pierwsze zalety i wady, dostrzec wszelkie niestandardowe warunki i wskazać obszary, w których kupujący mogą zmienić umowę na swoją korzyść.

Doświadczony doradca może być nieoceniony w prowadzeniu przez te zawiłości.

Pozwala skupić się na działalności

Istotną częścią finalizacji transakcji jest sama ilość czasu, jakiej ona wymaga. Jeśli Twoja firma przyciągnęła zainteresowanie kupujących, to prawdopodobnie dlatego, że Twój zespół zarządzający jest już doskonały i głęboko zaangażowany w codzienne operacje.

Odpowiadanie na obszerne, często powtarzające się zapytania od potencjalnych nabywców, przygotowywanie szczegółowych raportów KPI, koordynowanie wielu zespołów due diligence i zapewnienie dotrzymania terminów może być przytłaczające.

Nawet jeśli uda się wygospodarować na to czas, odbiera on możliwość skupienia się na rozwoju i umacnianiu firmy. Jednym z największych zagrożeń w tym okresie jest to, że wyniki firmy mogą ucierpieć, ponieważ kierownictwo jest rozproszone procesem transakcji.

Jakie są rodzaje doradców ds. fuzji i przejęć?

Firmy M&A oraz banki inwestycyjne różnią się od siebie pod wieloma względami. Firmy specjalizujące się w transakcjach fuzji i przejęć, oferują wsparcie w restrukturyzacji, pozyskiwaniu kapitału oraz innych kwestiach finansowych. Banki inwestycyjne natomiast proponują szerszy zakres usług. Firmy M&A z reguły koncentrują się na obsłudze rynków średnich i mniejszych przedsiębiorstw, podczas gdy banki inwestycyjne kierują swoje usługi do większych klientów, charakteryzujących się wyższym poziomem przychodów.

Mimo wyraźnych różnic, zarówno firmy M&A, jak i banki inwestycyjne pełnią istotną rolę na rynku fuzji i przejęć. Dla przedsiębiorstw kluczowe jest dokonanie wyboru pomiędzy tymi dwoma instytucjami finansowymi, biorąc pod uwagę swoje specyficzne potrzeby i cele.

Zakres świadczonych usług

Zarówno firmy M&A, jak i banki inwestycyjne proponują szeroki wachlarz usług powiązanych z procesami fuzji i przejęć. Firmy M&A specjalizują się w doradztwie dla kupujących i sprzedających, oferując również dodatkowe wsparcie związane z finansami firmy. Z kolei banki inwestycyjne oferują bardziej zróżnicowany zakres usług, w tym obsługę emisji papierów wartościowych, działalność maklerską, analizy kapitałowe, zarządzanie portfelem inwestycyjnym, bankowość korporacyjną.

Dzięki różnorodności oferowanych usług, przedsiębiorstwa mają możliwość wyboru takiej instytucji finansowej, która w najlepszy sposób spełnia ich indywidualne potrzeby i cele. Zrozumienie zakresu usług dostępnych w firmach M&A oraz bankach inwestycyjnych umożliwia podejmowanie przemyślanych decyzji o wyborze odpowiedniego partnera finansowego dla swoich potrzeb związanych z fuzjami i przejęciami.

Profil klientów i orientacja rynkowa

Firmy doradcze w zakresie fuzji i przejęć oraz banki inwestycyjne różnią się nie tylko zakresem usług, ale także klientelą i ukierunkowaniem na rynek. Jak wspomniano wcześniej, firmy doradcze w zakresie fuzji i przejęć obsługują głównie średnie i niższe rynki i specjalizują się w świadczeniu usług doradczych w zakresie fuzji i przejęć dla korporacji i firm private equity. Z drugiej strony, banki inwestycyjne obsługują szerszy zakres klientów i oferują szeroki zakres usług poza doradztwem w zakresie fuzji i przejęć.

Zrozumienie tych różnic w profilu klientów i podejściu do rynku pozwala przedsiębiorstwom na dokonanie wyboru instytucji finansowej, która najlepiej odpowiada ich indywidualnym potrzebom w obszarze fuzji i przejęć.

Jakie są opłaty za doradztwo w zakresie fuzji i przejęć?

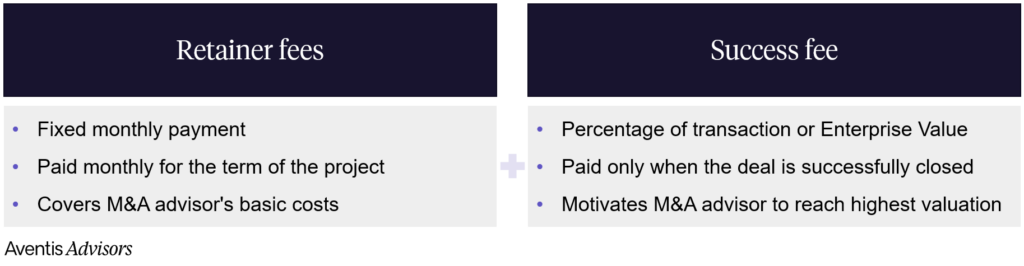

Opłaty za usługi doradcze w zakresie fuzji i przejęć dzielą się zazwyczaj na dwa główne rodzaje: opłaty stałe i opłaty za sukces. Opłaty stałe mogą mieć formę płatności miesięcznych, opłat jednorazowych lub płatności opartych na kamieniach milowych. Opłaty te mają na celu pokrycie kosztów świadczonych usług i wykazanie zaangażowania klienta w transakcję. Z drugiej strony, opłaty za sukces są oparte na prowizji i są płatne tylko po pomyślnym zamknięciu transakcji.

Opłaty retainer, które są pobierane co miesiąc w trakcie całego procesu sprzedaży, zazwyczaj wahają się od $5,000 do $25,000. Kwota ta jest zwykle wyższa w przypadku większych i bardziej złożonych transakcji, takich jak te obejmujące wiele podmiotów prawnych lub kwestie transgraniczne. Z kolei spółki o prostej strukturze i nieskomplikowanej księgowości mogą ponosić niższe opłaty.

Opłata za sukces różni się w zależności od kilku czynników. Po pierwsze, kluczową rolę odgrywa wielkość transakcji; mniejsze transakcje często charakteryzują się wyższym procentem prowizji za sukces, czasami sięgającym nawet 10% całkowitej wartości transakcji. Po drugie, ryzyko związane z transakcją ma wpływ na wysokość prowizji; im bardziej pewne jest zamknięcie transakcji, tym mniejsze ryzyko dla doradcy ds. fuzji i przejęć, co zazwyczaj skutkuje niższą prowizją.

Prowizje za sukces wynoszą zazwyczaj od 2% do 10% wartości transakcji i często podlegają negocjacjom pomiędzy sprzedającym a doradcą. Bardziej kompleksową analizę opłat za fuzje i przejęcia można znaleźć na stronie nasz szczegółowy artykuł który bada te finansowe zawiłości.

Zrozumienie struktury opłat daje firmom możliwość świadomego wyboru między zatrudnieniem doradcy M&A, a skorzystaniem z usług banku inwestycyjnego dla realizacji swoich transakcji. Porównując koszty obu tych rozwiązań, przedsiębiorstwa są w stanie wybrać opcję finansową, która najlepiej odpowiada ich możliwościom budżetowym i strategicznym założeniom.

Dowiedz się, jak możemy wesprzeć Twoją podróż w zakresie fuzji i przejęć.

Jak wybrać odpowiedniego doradcę ds. fuzji i przejęć?

Chociaż istnieje wiele czynników, które należy wziąć pod uwagę - takich jak reputacja, wiedza finansowa, czas trwania doświadczenia i osobiste relacje - uważamy, że trzy aspekty opisane poniżej są najważniejsze przy wyborze doradcy ds. fuzji i przejęć, który odpowiada Twoim potrzebom.

W każdym przypadku zalecamy rozmowę z kilkoma doradcami z różnych środowisk, abyś mógł porównać swoje opcje i wybrać tę, która Twoim zdaniem zapewni najlepsze wyniki.

Doświadczenie w branży

Doradca posiadający specjalistyczną wiedzę branżową ma praktyczne doświadczenie w transakcjach w danym segmencie, rozumie rynek i mówi Twoim językiem. Wie, które wskaźniki KPI są kluczowe dla Twojej firmy i dogłębnie rozumie Twój model biznesowy.

Wielu doradców koncentruje się tylko na jednym lub kilku sektorach, co daje im możliwość prawdziwego zrozumienia Twojej firmy. Prawdopodobnie rozmawiali z potencjalnymi nabywcami, przeglądali rzeczywiste wyceny w arkuszach terminowych i radzili sobie z wyzwaniami związanymi z due diligence specyficznymi dla Twojej branży.

Podczas gdy doradcy ogólni mogą zajmować się różnymi transakcjami - sprzedając jednego dnia firmę transportową, następnego startup AI, a następnie klinikę opieki zdrowotnej - takie podejście może sprawdzić się w przypadku mniejszych, prostszych transakcji. W przypadku większych, bardziej złożonych transakcji uważamy, że najlepszym wyborem jest specjalista z głęboką wiedzą branżową.

Sieć i zrozumienie kupujących

Wykwalifikowany doradca ds. fuzji i przejęć bacznie obserwuje aktywność i strategie kupujących, co pozwala mu zidentyfikować najbardziej prawdopodobnych kandydatów do przejęcia. Wiedzą, które firmy aktywnie poszukują możliwości fuzji i przejęć, jakich konkretnych aktywów lub możliwości poszukują, i mogą zapewnić wgląd w to, kto może być najlepszym wyborem.

Dobry doradca pomaga również ustalić realistyczne oczekiwania dotyczące transakcji. Podczas gdy wielu założycieli firm technologicznych marzy o przejęciu przez gigantów takich jak Google czy Microsoft, takie wyniki są stosunkowo rzadkie. Doświadczony doradca podpowie nie tylko, kto może być odpowiednim nabywcą, ale także kto raczej nie będzie pasował, oszczędzając czas i unikając niepotrzebnych ofert.

Dla naszych klientów regularnie zapewniamy wysoki poziom przeglądu potencjalnych nabywców po krótkiej dyskusji na temat firmy i jej finansów.

Wskazówki dotyczące wyceny

Odpowiedni doradca ds. fuzji i przejęć zapewni realistyczną wycenę i uniknie nadmiernych obietnic, których nie można zrealizować. Kuszące może być wybranie doradcy, który obiecuje najwyższą kwotę, ale często prowadzi to do rozczarowania, gdy rzeczywiste oferty są niższe. Takie podejście marnuje cenny czas, ponieważ przystępujesz do procesu z nieprawidłowymi założeniami.

Dobry doradca podkreśli, że ostateczna wycena pozostaje niepewna do momentu zaprezentowania spółki na rynku.

Jedną z kluczowych rzeczy, które możemy zrobić przed rozpoczęciem procesu fuzji i przejęć, jest udzielenie wskazówek dotyczących wyceny. Dzięki wieloletniemu doświadczeniu w śledzeniu mnożników wyceny w branżach takich jak Oprogramowanie, M&A, Usługi informatyczneoraz TICMożemy doradzić, jaka jest właściwa wielokrotność dla Twojej firmy i czy z historycznego punktu widzenia jest to najlepszy czas na sprzedaż.

Podsumowanie

Podsumowując, doradcy ds. fuzji i przejęć odgrywają kluczową rolę w przeprowadzaniu firm przez zawiłości związane z fuzjami i przejęciami. Teraz, gdy lepiej rozumiesz role i obowiązki doradców ds. fuzji i przejęć, wartość, jaką wnoszą do transakcji oraz różnice między firmami doradczymi w zakresie fuzji i przejęć a bankami inwestycyjnymi, możesz podjąć bardziej świadomą decyzję o tym, który rodzaj instytucji finansowej najlepiej odpowiada Twoim unikalnym potrzebom i celom.

Zatrudnienie firmy doradczej w zakresie fuzji i przejęć może przynieść spółce znaczącą wartość. Doradcy ds. fuzji i przejęć mogą zaoferować bogatą wiedzę i wsparcie, począwszy od zapewnienia fachowych wskazówek w trakcie całego procesu fuzji i przejęć, po obsługę negocjacji cenowych, łagodzenie niepewności i zarządzanie komunikacją z wieloma potencjalnymi nabywcami. Działają oni jako zabezpieczenie podczas procesu transakcyjnego i zapewniają płynny i skuteczny przebieg transakcji.

Dlaczego potrzebujesz doradcy ds. fuzji i przejęć

Każda firma jest wyjątkowa, tak jak wyjątkowa jest podróż każdego założyciela. Dlatego tak ważne jest, aby szukać wskazówek u ekspertów w dziedzinie fuzji i przejęć, w szczególności doradców, którzy specjalizują się w danym sektorze i mogą zrozumieć Twoją sytuację.

Doradcy ds. fuzji i przejęć posiadają dogłębną wiedzę na temat dynamiki rynku, metodologii wyceny i zawiłości procesu fuzji i przejęć. Podczas gdy Ty koncentrujesz się na zarządzaniu swoją firmą, doradcy skrupulatnie dbają o każdy szczegół i w Twoim imieniu dążą do zawarcia najlepszej możliwej transakcji. Sukces doradców ds. fuzji i przejęć jest powiązany z Twoim, a ich wiedza może często znacząco wpłynąć na ostateczną cenę sprzedaży.

O Aventis Advisors

Aventis Advisors jest doradcy M&A dla firm technologicznych. Wspieramy założycieli firm zajmujących się oprogramowaniem i usługami IT na całym świecie, wykorzystując dogłębną znajomość branży, rygorystyczne badania i rozległe sieci kontaktów, aby zapewnić wyjątkowe wyniki.

Nasz zespół łączy najnowocześniejszą wiedzę rynkową z wieloletnim doświadczeniem, co pozwala nam identyfikować trendy, możliwości i partnerów strategicznych, którzy są zgodni z celami naszych klientów.

Skontaktuj się z nami aby omówić, ile może być warta Twoja firma i jak wygląda ten proces.