Prawidłowa wycena firmy SaaS może być kluczowa lub przełomowa raz w życiu decyzje jak sprzedaż firmy lub znaczący pozyskanie znacznego kapitału..

Dlatego tak ważne jest zrozumienie obecnych praktyk wyceny. Zrozumienie ich pomaga w:

- Negocjowanie oferty zakupu firmy: Wielu potencjalnych nabywców często zaniża swoje wstępne oferty. Zrozumienie otoczenia rynkowego daje przewagę i kontekst do negocjacji.

- Pozyskiwanie kapitału: Wybór możliwej do obrony wartości wyceny dla następnej rundy zapewnia, że nie zaniżasz wartości swojej firmy ani nie zniechęcasz potencjalnych inwestorów.

- Zrozumienie wartości firmy: Wiedza na temat wartości firmy umożliwia świadome zarządzanie zasobami, optymalizację struktury kapitałowej i dostosowywanie strategii biznesowej do dynamicznie zmieniającego się otoczenia rynkowego.

- Podejmowanie strategicznych decyzji: Aby zmaksymalizować wartość firmy i zrozumieć, jakie wskaźniki wpływają na wycenę SaaS w bieżącym cyklu.

W tym wpisie przyglądamy się wycenom publicznych spółek SaaS i temu, co napędzało ich cykl boomu i bessy w ciągu ostatnich ośmiu lat. Analizujemy również prywatne wyceny SaaS w transakcjach fuzji i przejęć, aby zapewnić praktyczne wskazówki dla założycieli średniej wielkości firm SaaS.

Spis treści

II. Wyceny SaaS na rynku publicznym

- Nasza próba

- Wyniki giełdowe SaaS

- Mnożniki przychodów SaaS

- Czynniki wpływające na wycenę: Wzrost

- Czynniki wpływające na wycenę - Rentowność

- Czynniki wpływające na wycenę - Zasada 40

III. Prywatne wyceny SaaS w transakcjach fuzji i przejęć

- Nasza próba

- Mnożniki EV/Przychody i EV/EBITDA spółek SaaS

- Czynniki wpływające na wycenę - wielkość transakcji

- Wyceny firm SaaS i On-Premise

- Wpływ rynków publicznych na transakcje M&A

Czym jest firma SaaS-owa?

SaaS, czyli oprogramowanie jako usługa, dostarcza klientom centralnie hostowane oprogramowanie przez Internet.

Dostawcy zarządzają infrastrukturą i aktualizacjami, podczas gdy klienci uzyskują dostęp do najnowszej wersji za pośrednictwem subskrypcji lub rozliczeń opartych na użytkowaniu. Termin ten jest często błędnie stosowany, dlatego przed omówieniem mnożników wyceny ustalamy jasne kryteria.

Prawdziwa firma SaaS spełnia wszystkie trzy warunki:

- Oprogramowanie to podstawowa ofertai licencjonowanie oprogramowania generuje przychody. Modele marketplace, fintech lub prowizyjne są wyłączone z tego badania.

- Dostawa jest oparta na chmurze i centralnie hostowana przez dostawcę.a nie infrastrukturę zarządzaną przez klienta. Firmy uzyskujące większość przychodów z wdrożeń lokalnych są wyłączone z naszej próby.

- Dostęp jest zapewniany jako usługa (subskrypcja, płatność za użycie lub za transakcję). Klienci stale otrzymują aktualizacje i korzystają z bieżącej obsługiwanej wersji.

Sprawdź, jakie są wyceny spółek w segmencie oprogramowania: “Mnożniki wyceny w branży oprogramowania: 2015-2022”.

Wyceny SaaS na rynku publicznym

Nasza próba

Nasza analiza obejmuje najbardziej płynne spółki SaaS notowane na czołowych giełdach:

- Spółki notowane na NASDAQ lub NYSE

- Spółki o kapitalizacji rynkowej powyżej 1 mld dolarów na dzień 13 stycznia 2023 roku.

Nasza analiza obejmuje mniejszą liczbę firm, aby skupić się wyłącznie na firmach SaaS typu pure-play. Dlatego też wykluczyliśmy firmy, które:

- Generowanie znacznej części przychodów z oprogramowanie on-premise: SAP, Intuit, Palantir itp.

- Generowanie znacznej części przychodów z odsprzedaż: Twilio itp.

- Generowanie znacznej części przychodów z prowizje od GMV/zakupównp. Applovin, The Trade Desk itp.

Zaczęliśmy od próby 26 spółek w 2015 roku. Od tego czasu zarządzamy dodawaniem nowych spółek SaaS do naszej próby, a w przypadku wycofania spółek z giełdy z powodu ich przejęcia przez fundusze private equity, pozostają one w naszym indeksie do momentu, w którym znalazły się w obrocie publicznym. Od 2025 r. próba naszego indeksu składa się z 70 spółek SaaS.

Wyniki giełdowe SaaS

Spółki SaaS doświadczyły bezprecedensowego zwiększenia cen akcji od 2015 roku. Podczas gdy postpandemiczny bodziec monetarny dostarczył ostatecznego impetu, zauważamy, że większość wzrostu miała miejsce podczas okresu stabilnego rozwoju w latach 2015-2020.

Nasz autorski Indeks Aventis SaaS osiągnął szczyt na poziomie ponad 700 punktów (100 = 1 stycznia 2015 r.) na początku 2021 r., naznaczony manią memów i boomem na SPAC. Był to również okres szczytowej aktywności IPO.

Na stronie Podwyżki stóp procentowych przez Rezerwę Federalną na początku 2022 r. zakończył hossę. Ponieważ większość spółek SaaS była nierentowna, ich wyceny gwałtownie spadły, ponieważ wyższe stopy procentowe zmniejszyły wartość przyszłych przepływów pieniężnych. Od czasu osiągnięcia szczytowego poziomu, indeks Aventis SaaS Index spadł o ponad 60%.

Do połowy 2023 r. indeks częściowo odbił się w wyniku wzrostu na szerszym rynku i optymizmu związanego ze wzrostem napędzanym przez sztuczną inteligencję. Ożywienie to koncentrowało się jednak wśród graczy o dużej kapitalizacji, takich jak Adobe, Salesforce, i ServiceNowpodczas gdy wiele mniejszych firm SaaS pozostawało w stagnacji.

Aktywność IPO odzwierciedlała tę zmianę. Po prawie dwóch latach ciszy po szczycie z 2021 r., IPO Klaviyo z września 2023 r. przetestowało apetyt rynku. Ostrożne przyjęcie zasygnalizowało bardziej zdyscyplinowane środowisko, w którym firmy muszą udowodnić silny wzrost i jasną ścieżkę do rentowności.

Pod koniec 2024 r. udane IPO ServiceTitan sugerowało powolne ponowne otwarcie. Wraz z początkiem 2025 r. liczba IPO SaaS rosła, ale większość firm czekała na lepsze warunki, aby uniknąć obniżenia cen. W połowie 2025 r. aktywność pozostała selektywna, a inwestorzy przedkładali rentowność i zrównoważony wzrost nad agresywną ekspansję.

Uwaga: Aventis SaaS Index wykorzystuje dane na koniec miesiąca.

Mnożniki przychodów SaaS

EV/Revenue jest najczęściej stosowanym mnożnikiem do wyceny SaaS. Ponieważ wiele firm SaaS pozostaje nierentownych, jednocześnie intensywnie inwestując w rozwój, mnożniki oparte na zyskach są często mniej znaczące. Jednak podzielenie wielokrotności przychodów spółki przez jej docelową marżę EBITDA zapewnia przybliżone oszacowanie jej potencjalnego przyszłego EV/EBITDA. Przykładowo, spółka notowana na poziomie 4,8x przychody który spodziewa się osiągnąć 30% Marża EBITDA oznacza przyszłość ~16,0x EV/EBITDA.

W latach 2015-2020 mediana wskaźnika EV/Revenue dla publicznych spółek SaaS stale rosła, wspierając wyższe ceny akcji przy jednoczesnym silnym wzroście przychodów. Największy wzrost nastąpił w kwietniu 2020 r., kiedy to mediana skoczyła z najniższego poziomu COVID wynoszącego 9,8x do prawie 20,0x. Firmy z najwyższego kwartyla notowane były powyżej 30,0x, a Asana ustanowiła rekord na poziomie 89,0x przychodów 9 listopada 2021 r.

Przez większość 2021 r. mediana utrzymywała się między 18,0x a 19,0x, po czym załamała się na początku 2022 r. wraz z zaostrzeniem polityki pieniężnej. Na początku 2023 r. mediana spadła do 6,7x. Od tego czasu mnożniki ustabilizowały się. Na początku 2025 r. wzrosły one na krótko do 7,3x w związku z optymizmem dotyczącym integracji sztucznej inteligencji i poprawy rentowności, ale do lipca 2025 r. ponowna niepewność i taryfy zepchnęły medianę z powrotem do około 6,0x. Od Wrzesień 2025 r.mediana mnożnika EV/Revenue wynosi 6.1x, odzwierciedlając skromne ożywienie, ale wciąż znacznie poniżej szczytów pandemii.

Spostrzeżenia z naszego Webinarium z 14 października 2025 r, Nawigowanie wyjściami z SaaS w erze sztucznej inteligencjipokazują, że inwestorzy nagradzają obecnie efektywność operacyjną i znaczącą integrację AI, a nie spekulacyjne "opakowania AI". Firmy z trwałym wzrostem, rentownością i zastrzeżonymi danymi nadal przyciągają wyceny premium, podczas gdy prostsze, horyzontalne narzędzia stoją w obliczu rosnącego ryzyka substytucji spowodowanego sztuczną inteligencją. Aby dowiedzieć się więcej, przeczytaj pełne podsumowanie webinaru tutaj.

Dołącz do nas na webinarium na koniec roku, które odbędzie się 10 grudnia. Zarezerwuj swoje miejsce.

Czynniki wpływające na wycenę - Wzrost

Wzrost przychodów zawsze był kluczową metryką dla spółek SaaS. Przy nowym modelu biznesowym pozwalającym na niższy wskaźnik churn, kalkulacja była prosta. Jeśli wartość życiowa klienta (Lifetime Value - LTV) jest większa niż koszt pozyskania klienta (Customer Acquisitions Cost - CAC), to inwestowanie w pozyskiwanie nowych klientów się opłaca. Rentowność będzie podążać wraz ze wzrostem skali, więc krótkoterminowe zyski są nieistotne, a kluczowy jest wzrost.

Kalkulacja jest prosta. Jeśli wartość życiowa klienta (LTV) jest większa niż koszt pozyskania klienta (CAC), inwestuj w pozyskiwanie nowych klientów. Ponieważ rentowność będzie podążać za skalą, krótkoterminowe zyski nie mają znaczenia, a wzrost jest kluczowy.

Podobnie jak w przypadku każdej nowej branży, wzrost zaczyna się wysoko, ale spowalnia, ponieważ trudniej jest zwiększyć przychody z większej bazy. Do trzeciego kwartału 2020 r. mediana wzrostu przychodów firmy SaaS spowolniła do 20% rok do roku i znajdowała się na wyraźnej ścieżce spadkowej.

W czasie pandemii COVID firmy szybko się cyfryzowały, dzięki czemu mediana wzrostu wzrosła o 11 punktów procentowych do 31%. Wzrost ten natychmiast zwiększył mnożniki przychodów, które są bardzo wrażliwe na stopy wzrostu, zwłaszcza w środowisku niskich stóp procentowych.

Skok okazał się krótkotrwały. Wskaźniki wzrostu szybko powróciły do długoterminowego spadku w miarę rozszerzania się bazy przychodów i nasycania rynku. Patrząc w przyszłość, wzrost może nawet spaść poniżej 15%, tworząc silne przeszkody dla wycen. Załamanie tempa wzrostu było jednym z głównych czynników stojących za spadkiem mnożników przychodów.

Do czwartego kwartału 2023 r. mediana tempa wzrostu SaaS wynosiła 17% rocznie, znacznie poniżej poziomów sprzed COVID-19. W 1. kwartale 2024 r. spadła do 16% i utrzymywała się na stałym poziomie przez resztę tego roku.

Spadek przyspieszył w 2025 roku. Do drugiego kwartału 2025 r. mediana wzrostu przychodów spadła do 12,8%, a prognozy wskazują na dalsze spowolnienie co najmniej do trzeciego kwartału 2025 r.

Czynniki wpływające na wycenę - Rentowność

Drugą częścią równania wyceny firmy SaaS jest rentowność, ponieważ przepływy pieniężne są zasadniczo najważniejszą kwestią w wycenie firmy. W latach 2015-2019 firmy SaaS były na dobrej drodze do osiągnięcia rentowności dzięki poprawie marż EBITDA i dochodu netto. Jednak po 2019 r. poprawa ta uległa stagnacji, a nawet nieznacznie spadła, gdy do naszego indeksu weszły spółki na wczesnym etapie rozwoju, przynoszące straty. Przez większość ostatnich trzech lat mediana publicznych spółek SaaS działała ze stratą netto na poziomie 8-14%. W tym samym czasie natychmiastowe generowanie przepływów pieniężnych stało się mniej ważne, ponieważ stopy procentowe utrzymywały się na poziomie bliskim zeru.

W rezultacie wyższe stopy procentowe były dużym ciosem dla wycen publicznych spółek SaaS. Gdy rentowność krótkoterminowych obligacji skarbowych wzrosła do ponad 5%, mnożniki wyceny dla spółek ze znacznymi stratami spadały najszybciej.

Wraz ze zmianą otoczenia gospodarczego, firmy SaaS dostosowują się jednak do nowego paradygmatu. Wiele z nich podjęło działania, takie jak redukcja zatrudnienia, zamrożenie nowych rekrutacji, zmniejszenie inwestycji i agresywne cięcia kosztów operacyjnych.

Najbardziej zagrożone firmy mają wysokie wskaźniki wydatków w porównaniu do ich poziomu gotówki. Przy zamrożonym rynku IPO i coraz droższym koszcie finansowania dłużnego, wiele firm musi jak najszybciej osiągnąć próg rentowności.

Trend rentowności SaaS w 2023 roku

W pierwszym kwartale 2023 r. tylko 23 firmy z naszej próby 68 były rentowne na poziomie dochodu netto, a 30 na poziomie EBITDA. Te, które były rentowne, miały medianę wielokrotności przychodów na poziomie 7,8x, w porównaniu z 6,7x dla nierentownych firm.

Weźmy jako przykład Descartes, dostawcę oprogramowania logistycznego SaaS. Na początku 2023 r. spółka była notowana na poziomie 13,7x przychodów, generując jednocześnie zdrową marżę EBITDA na poziomie 40%. Firma była stosunkowo odporna na następującą po niej wyprzedaż technologii, podczas gdy ceny akcji porównywalnych firm SaaS gwałtownie spadły.

Do IV kwartału 2023 r. zaobserwowaliśmy fundamentalną zmianę, ponieważ marże rentowności SaaS przesunęły się w kierunku dodatniego terytorium. Firmy w naszym indeksie osiągnęły rekordowo wysoką średnią marżę EBITDA za 4 kwartały na poziomie +3%, podczas gdy średnia marża zysku netto za 4 kwartały wskazała próg rentowności na poziomie 0%.

Trend rentowności SaaS w 2024 roku

W pierwszym kwartale 2024 r. widzimy, że mediana marży EBITDA dla SaaS osiągnęła nowy rekordowy poziom 7%. Pokazuje to, że rentowność staje się głównym celem SaaS, a jeśli trend się utrzyma, wkrótce zobaczymy, że SaaS osiągnie próg rentowności przed końcem 2024 roku. Obecnie mediana marży zysku netto wynosi -1%.

Średnia marża EBITDA SaaS za 4 kwartały nadal rosła w kierunku dodatniego poziomu i osiągnęła 5% w 2. kwartale 2024 roku. Ponadto marża netto poprawiła się z -1% do 0% kwartał do kwartału.

Od trzeciego kwartału 2024 r. zarówno mediana marży EBITDA, jak i marży netto są dodatnie i wynoszą odpowiednio 6% i 2%. Pod koniec 2024 r. zaobserwowaliśmy spowolnienie zwolnień i drastycznych środków ograniczania kosztów przez firmy SaaS. Koncentracja na rentowności pozostaje jednak kluczowym czynnikiem napędzającym firmy SaaS.

Trend rentowności SaaS w 2025 roku

Firmy SaaS kontynuowały poprawę rentowności w 2025 roku. Lata cięcia kosztów i działań zwiększających efektywność przynoszą wreszcie rezultaty. Mediana marży EBITDA osiągnęła 7,5% w drugim kwartale 2025 r., podczas gdy marża zysku netto stała się nieznacznie dodatnia i wyniosła 1,2%.

Czynniki wpływające na wycenę - Reguła 40

Zasada 40 jest obliczany jako suma stopy wzrostu i rentowności firmy. Zgodnie z argumentacją, firmy SaaS mogą łatwo wybierać między przychodami a wzrostem, więc szybki wzrost rekompensuje niską rentowność i odwrotnie. Zdrowa firma SaaS powinna uzyskać wynik powyżej 40 punktów w tym wskaźniku.

Od stycznia 2023 roku wzrost przychodów większości firm wyhamował, a wzrost marż nie zrekompensował tego spowolnienia. Jednak tylko kilka firm, takich jak Adobe, Descartes i EngageSmart, przekroczyło regułę 40 z dużym zapasem.

W naszej najnowszej aktualizacji za II kwartał 2025 r. obraz pozostaje trudny. Mediana wyniku Reguły 40 wynosi zaledwie 23%, co oznacza spadek z poziomu około 30% w 2015 r. i stały spadek w ciągu ostatniej dekady.

Spośród 58 aktywnie notowanych spółek SaaS, tylko 13% przekroczyło regułę 40, co pokazuje, że większość z nich wciąż stara się zrównoważyć spowolnienie wzrostu z rentownością.

Reguła 40 ma również bezpośredni wpływ na wyceny. W drugim kwartale 2025 r. każda 10-punktowa poprawa tego wskaźnika wiązała się z około 1,5-krotnym wzrostem mnożników EV / Przychody, w porównaniu z 0,8x w pierwszym kwartale. Pokazuje to, jak silnie inwestorzy koncentrują się obecnie na efektywności operacyjnej.

Spółki z wynikiem powyżej 40 punktów przyciągają wyższe wyceny i większe zainteresowanie inwestorów, podczas gdy te z wynikiem poniżej 40 punktów borykają się z niższymi mnożnikami i trudniejszymi negocjacjami dotyczącymi pozyskiwania funduszy lub wyjścia z inwestycji.

Prywatne wyceny SaaS w transakcjach fuzji i przejęć

W tej sekcji zagłębiamy się w transakcje fuzji i przejęć z udziałem firm SaaS w latach 2015-2025, koncentrując się na trendach wyceny i kluczowych czynnikach.

Nasza próba

W naszej analizie prywatnych transakcji fuzji i przejęć SaaS przyjrzeliśmy się ponad 1000 transakcji dotyczących oprogramowania od 2015 roku i zaznaczyliśmy te, w których firma docelowa jest uważana za prowadzącą model biznesowy SaaS.

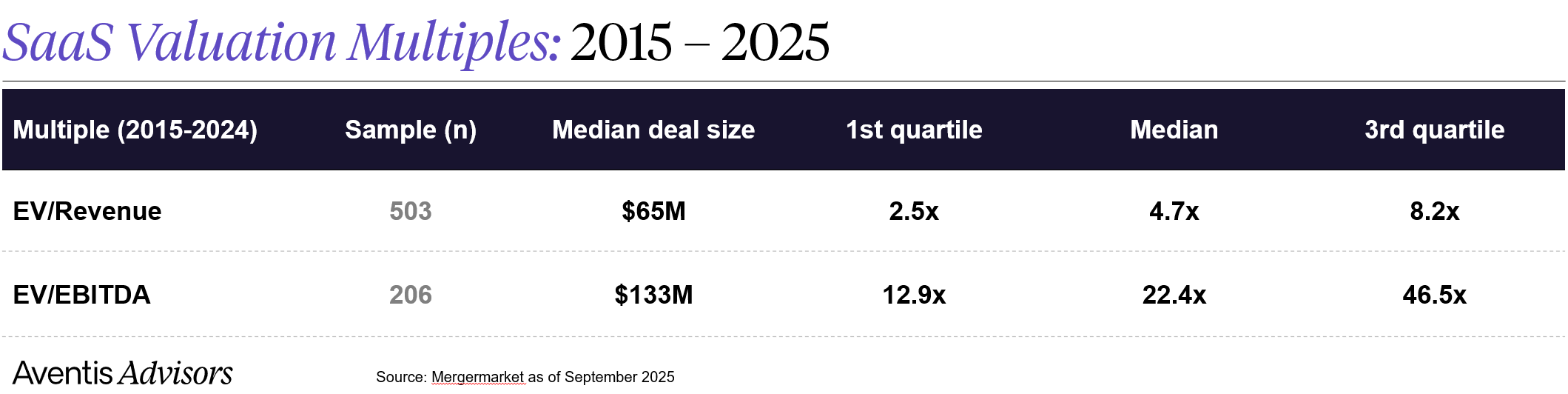

W ciągu ostatnich dziewięciu lat 503 Transakcje SaaS miały ujawnioną wielokrotność przychodów, a 206 transakcji miało ujawnioną wielokrotność wyceny EBITDA.

Mnożniki EV/Przychody i EV/EBITDA spółek SaaS

Pomimo zmienności na rynkach publicznych, mnożniki przychodów w prywatnych transakcjach fuzji i przejęć SaaS były generalnie bardziej stabilne w ciągu ostatniej dekady. Jednak zmiany w strukturze transakcji i nastrojach rynkowych nadal miały zauważalny wpływ w ostatnich latach.

W latach 2015-2025 mediana spółek SaaS była wyceniana na poziomie około 4,7x EV/Revenue. Jedna czwarta firm osiągnęła wyceny powyżej 8,2x, odzwierciedlając silny wzrost, rentowność lub strategiczną wartość dla nabywców.

Podczas boomu na rynku publicznym w latach 2020-2021, mnożniki SaaS w sektorze prywatnym odnotowały jedynie niewielki wzrost, z poziomu 5,8x do 6,4x w szczytowym momencie. Do 2023 r. mediana wielokrotności gwałtownie spadła do poziomu 3.3x, odzwierciedlając ochłodzenie środowiska fuzji i przejęć oraz ściślejszą kontrolę kupujących.

W 2024mediana wielokrotności przychodów osiągnęła najniższy poziom 2.9xprzed przejściem do 5,7x w 2025 r.. Ten niedawny wzrost opiera się jednak na stosunkowo niewielkiej próbie transakcji, więc nie należy go postrzegać jako ostatecznej oznaki ożywienia na rynku. Znaczna część wzrostu wynikała z wyższego odsetka dużych transakcji powyżej $50M, które naturalnie wymagają wyższych mnożników.

Mnożniki EBITDA zachowywały się podobnie. Od 2019 r. transakcje z udziałem rentownych firm SaaS są konsekwentnie sprzedawane powyżej 20.0x EV/EBITDAz medianą sięgającą 29,1x w 2022 r.. W 2025 r. mnożniki EBITDA również gwałtownie wzrosły, ale niewielka próba transakcji ogranicza reprezentatywność tych danych dla szerszego rynku.

Znaczna rozpiętość w wycenach sprowadza się do fundamentów spółki. Wyżej wyceniane firmy SaaS zazwyczaj działają na dużych, rozwijających się rynkach, mają niski wskaźnik rezygnacji, wysoki poziom utrzymania przychodów netto i skuteczne strategie pozyskiwania klientów. Wśród tych czynników, Wielkość transakcji pozostaje najsilniejszym czynnikiem prognostycznym wyceny, które przeanalizujemy w następnej sekcji.

Czynniki wpływające na wycenę - wielkość transakcji

Wielkość transakcji jest jednym z najważniejszych wyznaczników wielokrotności wyceny. W naszej próbie mediana mnożnika przychodów była prawie dwukrotnie wyższa w przypadku transakcji o wielkości w koszyku $50-100M w porównaniu z koszykiem $20-50M.

Według nas jest to wynik kilku czynników:

- Wiele większych transakcji M&A obejmuje spółki przejmowane z rynku publicznego, więc kupujący muszą zapłacić premię do aktualnego kursu, aby wycofać spółkę z giełdy

- Wiele większych transakcji ma charakter wysoce strategiczny, a kupujący mają tendencję do płacenia premii za przejęcie firm, które mogą być synergiczne z ich własnymi produktami. Na przykład niedawne przejęcia Slack przez Salesforce, Figma przez Adobe (organy regulacyjne odwołały przejęcie), Mailchimp przez Intuit itp.

- Większe firmy działają zazwyczaj na większych rynkach z dużym potencjałem wzrostu, podczas gdy wiele mniejszych firm zajmujących się oprogramowaniem ma charakter lokalny i trudno je skalować (np. oprogramowanie księgowe w chmurze w krajach europejskich)

- Większy rozmiar transakcji przyciąga zainteresowanie większej liczby potencjalnych inwestorów, w tym najlepszych funduszy private equity, które mają określone minimalne wymagania co do wielkości inwestycji

Wyceny firm SaaS i On-Premise

W naszej analizie porównaliśmy wyceny firm działających w modelu SaaS z wycenami firm działających w modelu innym niż SaaS, takich jak dostawcy oprogramowania lokalnego, platformy API/SDK i firmy zajmujące się komponentami oprogramowania.

W latach 2015-2020 premia SaaS, która stanowi różnicę w wycenie między firmami SaaS i nie-SaaS, utrzymywała się na wysokim poziomie ponad 40%. Jednak do 2021 r. wyceny firm niebędących SaaS gwałtownie wzrosły do mediany 5,3x EV/Revenue, co zmniejszyło tę premię, ponieważ popyt przesunął się w kierunku tradycyjnych firm programistycznych.

W 2023 r. wyceny SaaS nadal spadały w trudnym środowisku fuzji i przejęć. Próba transakcji innych niż SaaS w tym okresie była zbyt mała, aby ustalić wiarygodną medianę, ale pojawiły się wyraźne oznaki rosnącego zainteresowania inwestorów tymi segmentami. Przy znacznym kapitale wciąż goniącym za transakcjami, kupujący zaczęli koncentrować się na celach innych niż SaaS, co zwiększyło konkurencję i wyceny modeli hybrydowych i lokalnych.

Do 2024 r. premia za SaaS powróciła do normy, a spółki SaaS były wyceniane o około 27 procent wyżej niż ich odpowiedniki niebędące spółkami SaaS. Trend ten okazał się jeszcze silniejszy w 2025 r., a premia gwałtownie wzrosła. Dane z 2025 r. opierają się jednak na stosunkowo niewielkiej liczbie transakcji innych niż SaaS, więc rzeczywista premia może być mniej dramatyczna niż sugerują liczby.

W tym samym czasie wiele tradycyjnych firm działających w modelu on-premise przyspieszyło przejście na dostawy w chmurze i ceny oparte na subskrypcji. W rezultacie ich modele biznesowe coraz bardziej przypominają modele firm SaaS, co stopniowo zaciera granice między tymi dwiema kategoriami i wpływa na sposób, w jaki inwestorzy oceniają wycenę.

Wyceny SaaS na rynkach publicznych i prywatnych

Po kilku latach znacznego przeszacowania, publiczne wyceny SaaS gwałtownie spadły pod koniec 2022 r., znacznie zbliżając się do mnożników prywatnych transakcji fuzji i przejęć. Przez większość 2023 i 2024 r. wyceny publiczne i prywatne poruszały się zgodnie ze sobą, odzwierciedlając bardziej zrównoważone i stabilne otoczenie rynkowe.

W 2025 r. mnożniki publiczne wykazywały oznaki stabilizacji. Do sierpnia 2025 r. mediana mnożnika EV / przychód osiągnęła 6,1x, czyli więcej niż najniższe poziomy odnotowane w 2024 r., ale nadal znacznie poniżej szczytu z 2021 r. Chociaż wskazuje to na postęp w kierunku zdrowszych cen, rynek pozostaje daleki od poziomów obserwowanych podczas boomu wywołanego pandemią.

Perspektywy fuzji i przejęć w sektorze SaaS w 2026 r.

Oczekujemy Aktywność w zakresie transakcji SaaS wzrośnie w 2026 r., wspierany przez dwa główne czynniki:

- Niższe stopy procentoweRezerwa Federalna zasygnalizowała dodatkowe cięcia do 2025 roku.

- Rekordowe poziomy suchego proszku zarówno w private equity, jak i venture capital, gotowych do wykorzystania w fuzjach i przejęciach w branży technologicznej.

W miarę jak finansowanie staje się tańsze, kupujący będą bardziej skłonni do dokonywania przejęć, podczas gdy sprzedający będą dostrzegać bardziej atrakcyjne możliwości wyjścia z inwestycji.

- Oczekuje się, że sztuczna inteligencja pozostanie w centrum uwagi. Chociaż firmy SaaS zaczęły już wykorzystywać integrację ChatGPT OpenAI w swoich produktach, może to nie być samodzielny powód do odblokowania premii za wycenę. Zamiast tego, firmy SaaS z własnymi lub wewnętrznymi integracjami AI będą uzyskiwać wyższe premie, odzwierciedlając rosnący apetyt rynku na zaawansowane stosy technologiczne i dostosowując się do nowszych trendów, takich jak Fuzje i przejęcia w sztucznej inteligencji.

- Przepływ transakcji będzie faworyzował większe, skalowane platformy z silną retencją i jasnymi ścieżkami do rentowności. Mniejsze cele nadal będą przedmiotem transakcji, ale z większą starannością i większą liczbą struktur zarobkowych. Sztuczna inteligencja pozostaje kluczowym czynnikiem: podstawowe integracje nie zwiększą wartości, ale własne modele i wbudowane przepływy pracy tak.

- Stany Zjednoczone będą liderem aktywności, a Europa będzie zyskiwać wraz ze spadkiem stóp procentowych. Spodziewajmy się transakcji międzysektorowych, ponieważ operatorzy zasiedziali w obszarze płatności, opieki zdrowotnej i przemysłu nabywają SaaS + AI, aby pozostać konkurencyjnymi. Wybrane IPO mogą powrócić w przypadku rentownych, skalowanych spółek, podczas gdy większość wyjść z inwestycji będzie polegać na wykupach wtórnych lub procesach dwutorowych.

- W 2026 r. mnożniki premium trafią do firm SaaS z trwałym wzrostem, silnymi przepływami pieniężnymi i możliwościami AI, które można obronić.

- Transakcje fuzji i przejęć związane ze sztuczną inteligencją może uzupełniać produkty SaaS i może zyskać na popularności wśród strategicznych firm, które chcą utrzymać pozycję lidera w wyścigu sztucznej inteligencji.

Dlaczego potrzebujesz doradcy ds. fuzji i przejęć w obszarze SaaS?

Monitorowanie wycen spółek SaaS zapewnia ważny wgląd w trendy rynkowe i pomaga w określeniu strategii wyjścia z inwestycji. Jednak każda firma SaaS jest wyjątkowa, podobnie jak podróż każdego założyciela. Dlatego ważne jest, aby skonsultować się z ekspertami w dziedzinie Fuzje i przejęcia w sektorze SaaS w szczególności doradców specjalizujących się w sektorze SaaS i potrafiących zrozumieć wyjątkowe okoliczności.

Doradcy ds. fuzji i przejęć w sektorze SaaS rozumieją, jak poruszać się po dynamice rynku, wycenach i koordynować wszystkie niezbędne strumienie pracy. Podczas gdy Ty koncentrujesz się na prowadzeniu swojej firmy, doradcy ds. fuzji i przejęć SaaS pracują pilnie, aby zapewnić, że żaden szczegół nie zostanie pominięty i opowiadają się za najlepszą możliwą transakcją. Ich sukces jest bezpośrednio powiązany z Twoim poprzez strukturę opłat za sukces, a ich wpływ na ostateczną cenę sprzedaży może być znaczący.

O Aventis Advisors

Aventis Advisors jest Doradca ds. fuzji i przejęć dla firm SaaS. Wierzymy, że świat byłby lepszy z mniejszą liczbą (ale lepszej jakości) transakcji fuzji i przejęć przeprowadzanych w odpowiednim momencie dla firmy i jej właścicieli. Naszym celem jest zapewnienie uczciwego, opartego na wnikliwej analizie doradztwa, jasno określającego wszystkie opcje dla naszych klientów - w tym opcję utrzymania status quo.

Skontaktuj się z nami aby omówić, ile może być warta Twoja firma i jak wygląda ten proces.